Финансовый хардкор: какое будущее у децентрализованных опционов

На фоне роста рынка в 2020-2021 годах окреп сектор криптовалютных опционов, где основная активность приходится на централизованную биржу Deribit.

DeFi — один из главных драйверов развития криптоиндустрии. Неудивительно, что на фоне бума в этом сегменте набирают популярность децентрализованные опционы, общедоступные и не предполагающие KYC-процедур. Проекты вроде Hegic и Opyn доказали, что даже на такие сложные финансовые инструменты есть спрос.

ForkLog разобрался в особенностях децентрализованных опционов, выяснил причины их растущей популярности, а также узнал о подводных камнях этих непростых, но интересных и перспективных финансовых инструментов.

- На фоне стремительного роста DeFi набирают популярность довольно продвинутые финансовые инструменты — децентрализованные опционы.

- Сегмент пока еще невелик, но довольно быстро развивается. Hegic, Opyn и другие проекты постепенно наращивают TVL, улучшают пользовательские интерфейсы.

- Повышению ликвидности DeFi-опционов способствуют интеграции с различными проектами, программы майнинга ликвидности, развитие решений второго уровня и ужесточение регулирования в отношении централизованных аналогов.

Зачем нужны DeFi-опционы?

Опционы уже долгое время являются одним из основных столпов традиционной финансовой системы. Эти производные инструменты предоставляют инвесторам возможность делать ставки на будущую динамику активов и хеджировать ценовые риски, эффективно используя капитал.

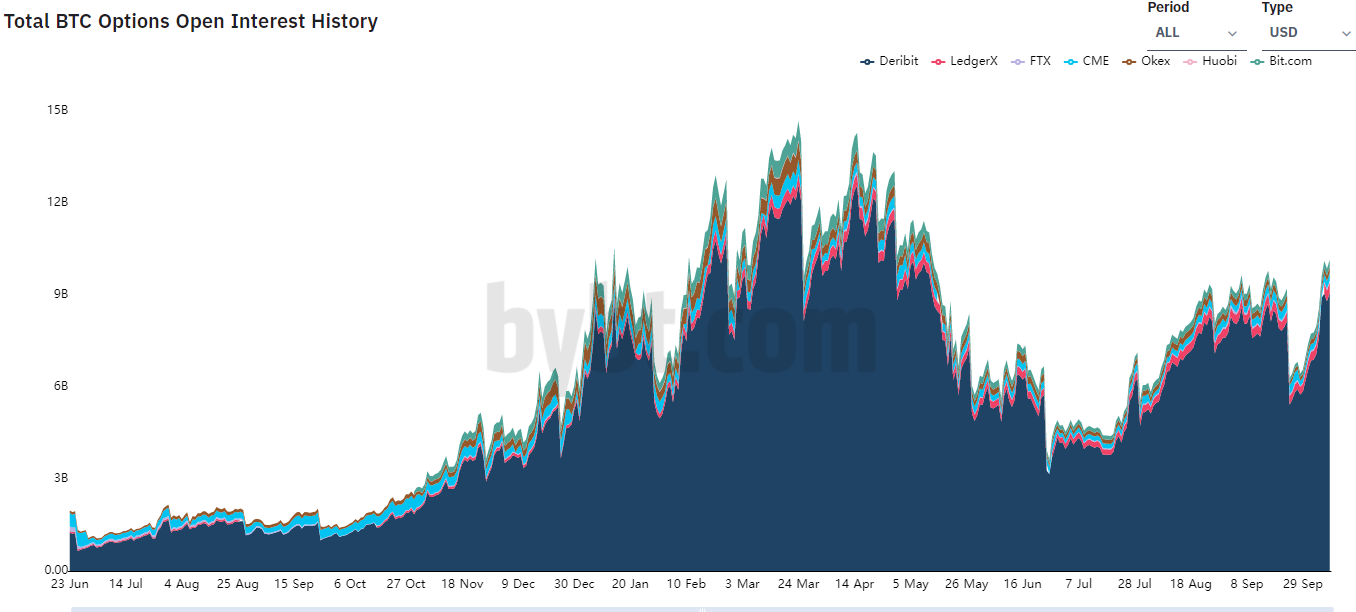

На графике ниже виден настоящий взлет совокупного открытого интереса по опционам, достигший максимума весной 2021 года. Затем последовал спад активности и начавшееся в конце июня постепенное восстановление.

Заметно также явное доминирование Deribit, от которой существенно отстают LedgerX, FTX и CME.

Из-за глобальной тенденции к ужесточению регулирования Deribit вынуждена была в мае 2020 года ограничить доступ к платформе для пользователей из некоторых стран, включая Японию. Позже биржа ввела обязательную верификацию клиентов.

Вероятно, благодаря этим мерам трейдеры обратили внимание на опционы в сегменте DeFi. Эти ончейн-протоколы предоставляют схожие с традиционными аналогами возможности, являясь при этом общедоступными (permissionless) и некастодиальными.

Есть два вида опционных контрактов: пут и колл. Контракты пут дают право держателям продать базовый актив по фиксированной цене в будущем. В свою очередь коллы позволяют купить актив по определенной цене.

Пример простейшего опционного ончейн-контракта: пользователь создает колл для покупки 1 января 2023 года 1 ETH за 4000 Dai. Этот процесс предполагает три шага:

- пользователь депонирует 1 ETH в смарт-контракт;

- смарт-контракт выпускает 1 опцион колл;

- по наступлении даты экспирации — 1 января 2023 года — держатель токена может отправить 4000 Dai в смарт-контракт и вывести 1 ETH.

Даже столь незамысловатая схема многим может показаться сложной, особенно в сравнении с более доступными для понимания пулами ликвидности и лендинговыми сервисами. Последние, благодаря своей простоте использования, могут привлекать значительные средства. Яркие тому примеры: Uniswap и Aave, TVL которых исчисляется миллиардами.

Создание эффективных опционных протоколов с интуитивно понятным интерфейсом — нелегкая задача для разработчиков. Сложность архитектуры подобных платформ сопряжена с серьезными рисками для участников рынка.

В мае платформа Opyn потеряла $371 000 из-за уязвимости внутреннего токена проекта. Злоумышленники провели атаку двойной траты на пут-опционы Ethereum, получив доступ к залоговым средствам продававших контракты пользователей. Во избежание дальнейших потерь разработчики Opyn вывели 572 165 USDC из собственного смарт-контракта, а также убрали возможность покупки oTokens.

Недавно аналитик венчурной компании Divergence Ventures Бриджет Харрис воспользовалась возникшим в ходе майского эирдропа проекта Ribbon эксплойтом, получив более $2,4 млн в токенах RBN.

О том, что сегмент еще только на начальных этапах развития, свидетельствуют и цифры. Например, TVL крупного протокола ончейн-опционов Hegic составляет $21 млн, показатель Opyn — $127 млн (данные DeFi Pulse по состоянию на 10.10.2021). Суммы несоизмеримо малы в сравнении с показателями лидирующих AMM-платформ или лендинговых протоколов. Обороты в сравнении с централизованными аналогами также незначительны.

Важно упомянуть и другие неотъемлемые характеристики опционов, с которыми сопряжены многие сложности и риски. Во-первых, эти контракты не являются бессрочными — они должны постоянно создаваться и исполняться.

Опционы предполагают несимметричные условия и, соответственно, риски для покупателя и продавца. Например, держатель колл-опциона рискует лишь уплаченной за контракт премией. Риск же продавца короткого колла неограничен, а потенциал прибыли — лимитирован премией от продажи контракта.

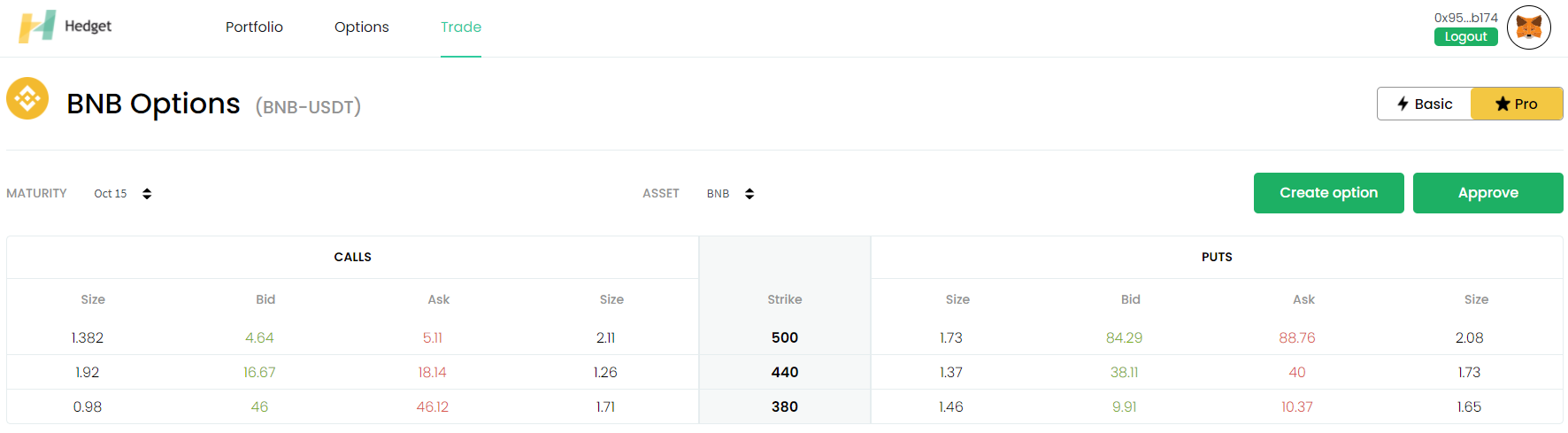

В основе многих платформ ончейн-опционов (Hedget, Opyn v2) лежит книга ордеров. Это понятная многим модель, однако для эффективной работы ей нужны маркетмейкеры, обеспечивающие достаточную ликвидность.

Есть и опционные платформы на базе пулов ликвидности — например, Hegic и Finnexus. Преимущества этой модели:

- возможность легко привлечь ликвидность для обеспечения эффективной работы платформы;

- гибкость: покупатели опционов могут сами устанавливать страйк-цены и даты экспирации;

- предоставление ликвидности на непрерывной основе (это означает, что у LP нет необходимости закрывать позиции и переходить в другой пул с наступлением даты экспирации).

Однако ценообразование на таких платформах осуществляется не посредством AMM, как на Uniswap, а алгоритмически — с использованием модели Блэка — Шоулза. В контексте последней стоимость опциона определяется с учетом стоимости базового актива, страйк-цены, продолжительности контракта (даты экспирации) и подразумеваемой волатильности. Данные по последнему параметру могут запрашиваться у централизованных бирж вроде Deribit посредством оракулов, которые могут быть объектом атак и манипуляций.

Hegic

Hegic — ончейн-протокол, позволяющий покупать колл- и пут-опционы американского стиля исполнения на базе ETH и WBTC. Пользователи могут также продавать контракты, выступая в роли провайдеров ликвидности.

Созданная разработчиком Molly Wintermute некастодиальная платформа не предполагает прохождения KYC. Сервис начал работу в феврале 2020 года.

В сентябре того же года был выпущен токен HEGIC. Он стал центральным элементом новой версии протокола — Hegic v888, начавшей работу месяц спустя. Токен может блокироваться лотами для стейкинга, использоваться для получения комиссий, а также для ончейн-управления платформой.

Участники этой AMM-платформы могут кастомизировать параметры опционов, устанавливая страйк-цену и дату экспирации. Цены опционов рассчитываются автоматически, сразу после настройки их параметров.

Каждый пользователь может приобрести опционы из пулов ликвидности. Однако максимальный лимит покупки контрактов из пулов ограничен 80% от общей суммы заблокированных в них средств.

Стейкинговое вознаграждение получают обладатели лотов по 888 000 HEGIC (примерно $150 000 по курсу на 10.10.2021). Всего может быть создано не более 3000 таких лотов. Однако есть возможность делегированного стейкинга меньшими суммами, предоставляемая сервисом HegicStaking.

Чтобы начать торговать опционами на Hegic, нужно перейти на платформу и нажать Launch Hegic.

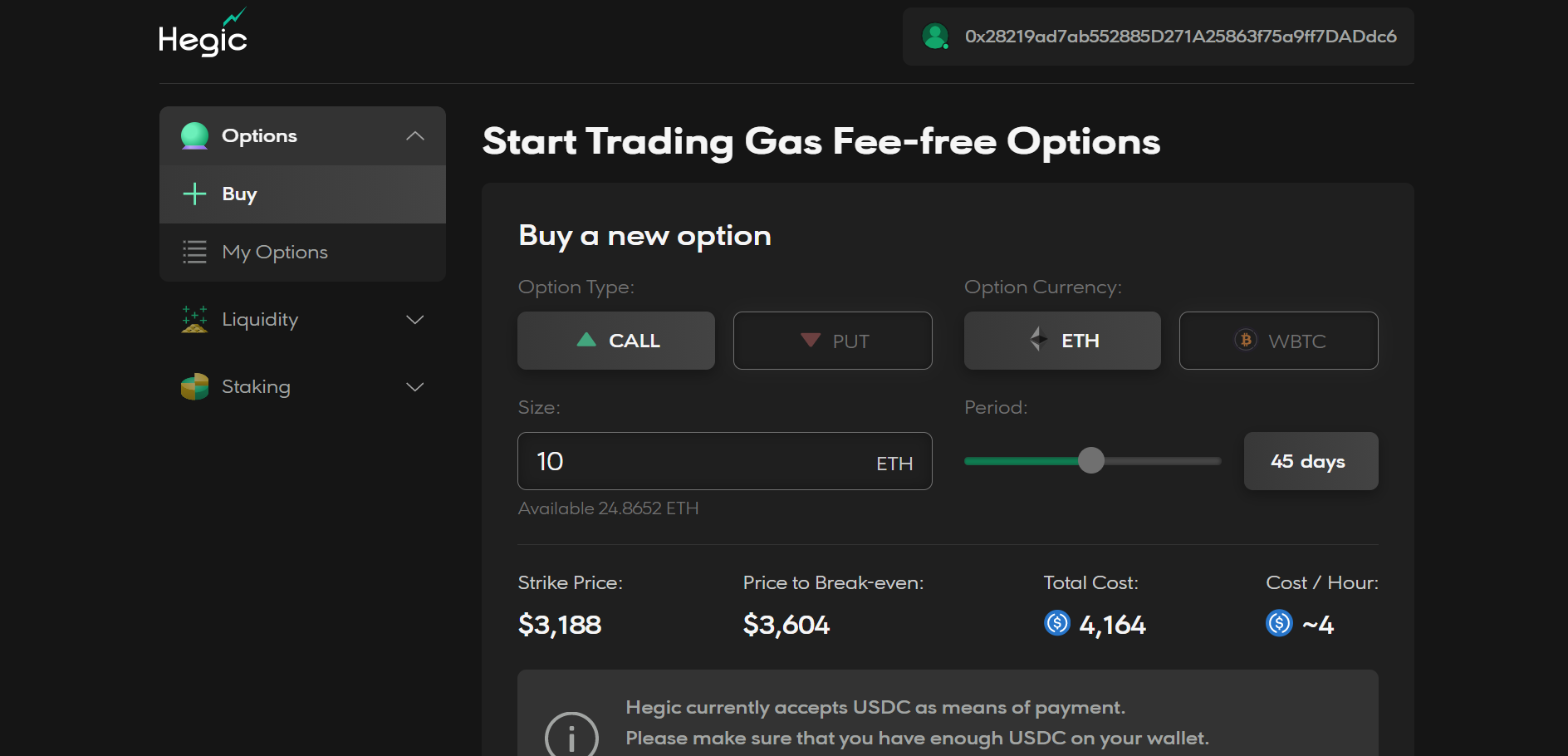

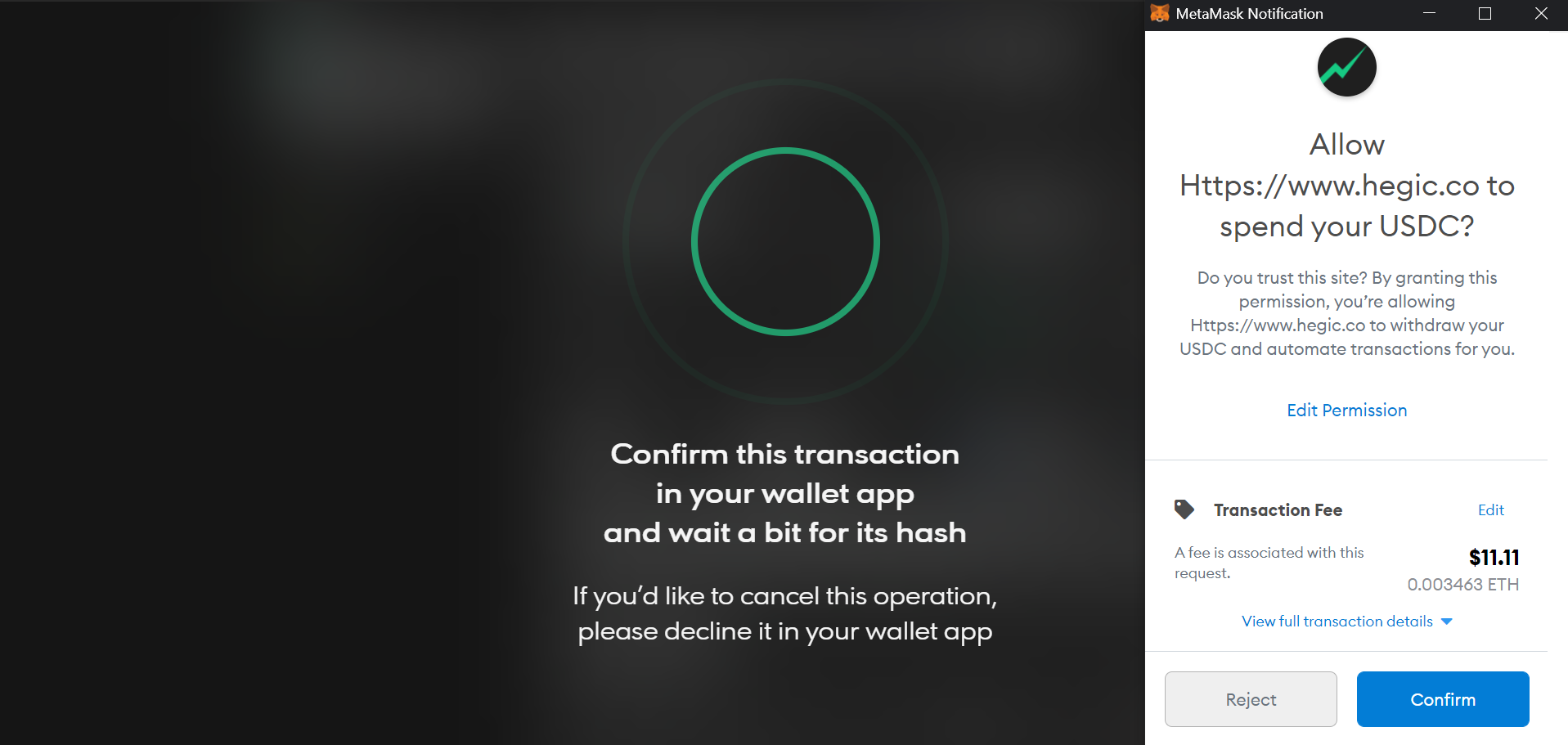

После этого необходимо подключиться к платформе посредством Web3-кошелька вроде MetaMask.

Затем можно выбрать тип опциона — колл или пут на базе ETH или WBTC. Также есть возможность установить срок опциона (Period). Strike Price указывает на текущую рыночную цену, а расчет проводится в стейблкоине USDC. Price to Break-even — цена безубыточности при заданных параметрах опциона.

Ниже на странице есть калькулятор, показывающий размер чистой прибыли, если цена ETH или WBTC достигнет определенной отметки в течение периода удержания контракта.

В блоге проекта на Medium говорится, что достаточно всего одной ончейн-транзакции для начала «безгазовой» торговли на платформе. Однако для этого минимальный размер сделки должен составлять 10 ETH или 1 WBTC.

После подтверждения транзакции пользователь получит токен стандарта ERC-721, связанный с созданным им опционом.

Комиссия за исполнение составляет 1% от размера контракта. Ее получают стейкеры HEGIC, а прочие комиссии достаются провайдерам ликвидности.

Внешние ценовые данные протокол получает при помощи оракулов Chainlink.

С 10 октября по 10 января общий объем торгов на Hegic достиг $168 млн. Протокол выпустил 3530 контрактов для 1094 уникальных адресов. Средний размер контракта составил $47 700.

Успех Hegic в DeFi-сегменте привлек внимание разработчиков сторонних протоколов. Например, появился стейкинговый сервис zLOT. Он снижает порог входа в стейкинг HEGIC, объединяя активы мелких инвесторов в лоты.

Пользователи могут депонировать HEGIC в zLOT. После этого для них выпускаются токены zHEGIC. В процессе вывода нативных активов Hegic монеты zHEGIC сжигаются.

Проектом также предусмотрен токен управления ZLOT, который можно блокировать для стейкинга, а также использовать для голосований за изменения различных параметров протокола.

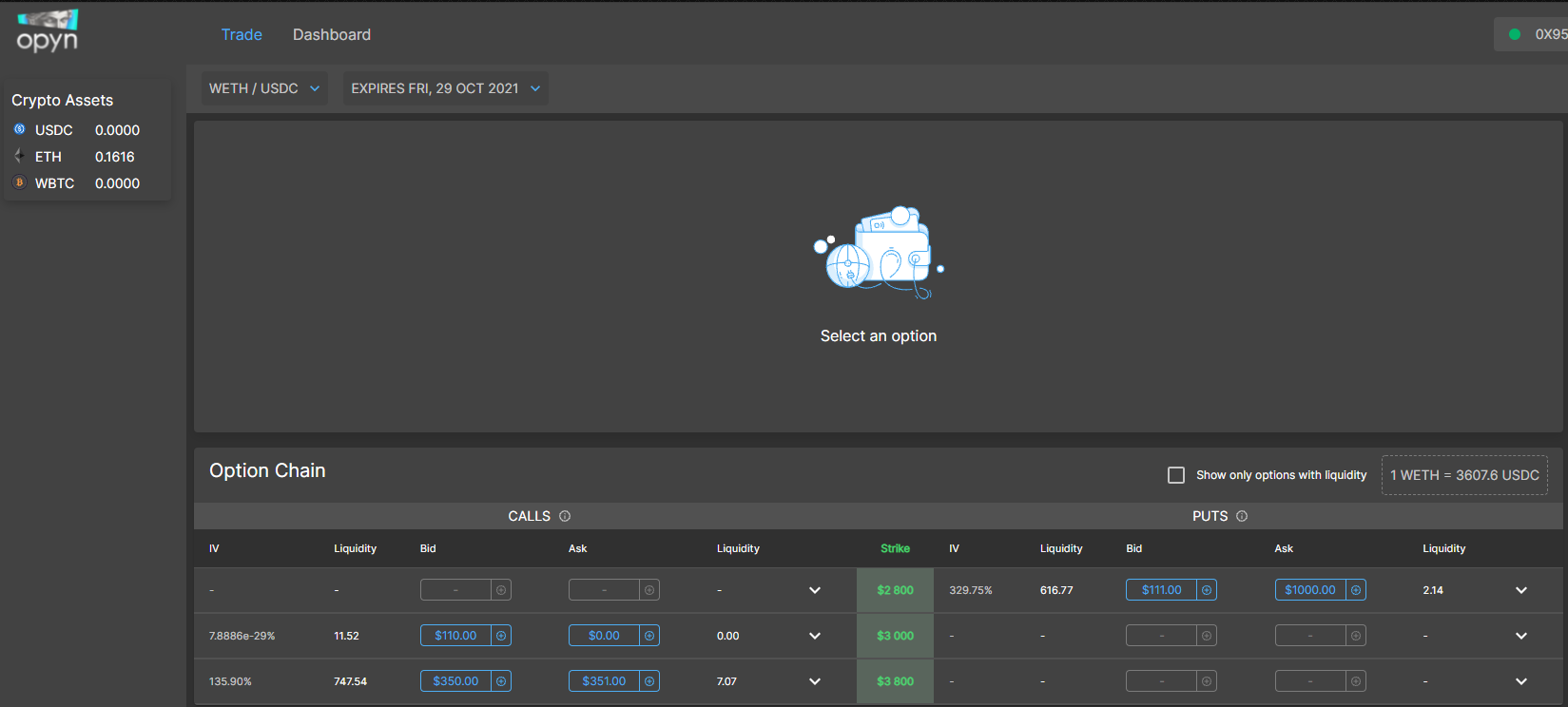

Opyn

Не менее популярен среди апологетов DeFi проект Opyn. Его основали выпускники Калифорнийского университета в Беркли Апарна Кришнан, Зубин Котича и Алексис Гауба.

Построенная на базе Convexity Protocol платформа привлекла $2,16 млн посевных инвестиций от Dragonfly Capital летом 2020 года.

Несмотря на понесенные в результате взлома потери, в следующем году проект привлек $6,7 млн в ходе раунда финансирования Серии А от Paradigm, сооснователя Synthetix Кейна Уорвика и главы DeFi-проекта Aave Стани Кулечова.

В 2019 году Opyn одним из первых предложил рынку децентрализованные опционы. Первая версия протокола позволяет создавать американские опционы в форме oTokens, на 100% обеспеченные базовым активом.

Вторая версия протокола обладает рядом инновационных функций, включая автоисполнение и флэш-выпуск. Последняя основана на концепции флэш-займов.

Запущенная в конце 2020 года Opyn v2 основана уже на книге ордеров с использованием технологии 0x. Платформа поддерживает опционы европейского стиля исполнения (как у Deribit) с небольшим диапазоном страйк-цен и дат экспирации. Базовые активы: USDC, ETH, WBTC.

Для определения цены исполнения задействованы оракулы. Каждый контракт выпускается как токен стандарта ERC-20 и, следовательно, становится доступным для торговли на любой DEX.

Особенности Opyn v2 открывают возможность реализации спрэд-стратегий, когда одна опционная позиция может служить обеспечением для другой. Например, при покупке пут-опциона с относительно высокой страйк-ценой и его последующего использования в качестве обеспечения для продажи пута с более низким страйком.

Поддержка флэш-выпуска и спрэд-стратегий призвана повысить капиталоэффективность торговых операций. Вдобавок к этому в июне разработчики представили возможность частичного обеспечения контрактов.

За ценовые данные и ликвидации отвечают оракулы от Chainlink.

Gamma Protocol, используемый в Opyn v2, прошел аудит от OpenZeppelin, а его формальную верификацию произвела команда Certora.

Согласно информации на сайте проекта, оборот Opyn с момента основания превысил $1,95 млрд, а всего исполнено 38 779 сделок. Столь внушительные показатели во многом достигнуты благодаря интеграциям с Ribbon Finance, Opeth, Gamma Portal, Fontis Finance, Optional Finance, Ziku Finance и прочими проектами.

Другие проекты

Primitive — платформа децентрализованных американских опционов, использующая токенизированные длинные и короткие позиции. Контракты колл исполняются в базовом активе (обернутый ETH или SUSHI), путы — в стейблкоине Dai.

Siren Protocol — изначально проект запущен как AMM-платформа с токенами bTokens и wTokens. Когда трейдер покупает опцион из пула, его обеспечение используется для выпуска пары активов. При этом bTokens отправляются покупателю, а wTokens остаются в пуле.

Этот подход схожий с Hegic и FinNexus. Различие в том, что опционы токенизированы, а пулы — «односторонние». Например, для колл-опциона на базе WBTC активом обеспечения может выступать «биткоин на эфире».

Впоследствии платформа подверглась значительным изменениям. В запущенной в августе второй версии протокола реализованы: переход к европейским опционам, расчеты в стейблкоине, поддержка Polygon. Существенно переработан и пользовательский интерфейс.

Auctus — поддерживающий флэш-исполнение DeFi-протокол, запущенный также на Arbitrum и Binance Smart Chain. Пользователям доступна торговля опционами в базовом и продвинутом режимах интерфейса, создание контрактов с разными ценами исполнения и продолжительностью, а также возможность выступать в качестве провайдера ликвидности.

На Auctus участникам рынка доступны довольно сложные автоматизированные стратегии. Например:

- Пользователь депонирует USDC в хранилище (Vault).

- USDC выдается в виде займа на платформе Curve. Пользователь получает токены CRV, которые продаются для автоматической покупки колл-контрактов на базе ETH.

- Если на дату экспирации колл «в деньгах», контракт исполняется автоматически — трейдер получает прибыль.

В этом году проект планирует запустить систему ончейн-управления, центральным элементом которой будет выступать токен AUC.

Premia — децентрализованный маркетплейс с возможностью выпуска контрактов с различными параметрами и стейкинга нативного токена. Готовится к запуску вторая версия протокола с полностью переработанным интерфейсом.

Antimatter — проект позиционирует себя как «Uniswap для опционов», предоставляя бессрочные финансовые инструменты на базе различных сетей — Ethereum, Binance Smart Chain, Arbitrum, Avalanche, Fantom, Near и Solana. На сайте говорится о возможности выпуска NFT, подкрепленных различными базовыми активами.

Выводы

Децентрализованные опционы — хоть и довольно сложные, но интересные инструменты. Продвинутым инвесторам они открывают новые стратегии, а проектам — широкие возможности для интеграций.

Ландшафт этого пока еще совсем юного и небольшого сегмента быстро меняется. Разработчики активно трудятся над усовершенствованием платформ и созданием проектов с новыми возможностями.

Создатель DeFi-проекта yEarn Finance Андре Кронье назвал Hegic «действительно замечательной технологией». Положительный отзыв вылился в партнерство с целью создания бинарных опционов с использованием хранилищ yEarn.

Разработчик Molly Wintermute работает над протоколом ончейн-хеджирования Whiteheart на базе Hegic. Решение призвано автоматически от имени пользователей покупать пут-опционы «в деньгах», когда те приобретают активы на децентрализованных биржах.

Интерфейсы некоторых проектов пока вряд ли можно назвать дружественными по отношению к пользователю. Также очевидно, что многим сервисам недостает ликвидности.

Децентрализованные опционы знаменуют собой закономерный этап развития криптоиндустрии и DeFi. Внедрение решений второго уровня и поддержка новых экосистем вроде Polygon, Avalanche и Solana могут послужить мощными драйверами развития опционных протоколов, повышения их ликвидности, а также интеграции с другими проектами «финансового Lego».

Десять интересных DeFi-проектов и

В этой статье рассмотрим лучшие проекты в области децентрализованных финансов (DeFi) с потенциалом головокружительногоСентябрь 2021 в цифрах: взлет

Ключевое Биткоин не смог закрепиться выше $50 000, цена скорректировалась к сильному уровню поддержки $40 000. СОсобенности выживания майнинга в

Майнеры криптовалюты зарабатывали миллионы на цифровой валюте за счёт наличия в Китае избыточной электроэнергии. НовыеПочему криптовалюты имеют высокую

Наличные деньги теряют свою востребованность, а цифровые, наоборот, получают все большее распространение. От этогоВестник DeFi: хранение токенов в

Сектор децентрализованных финансов (DeFi) продолжает привлекать повышенное внимание криптовалютных инвесторов. НаиболееДецентрализованный ужас: чем пугал

Децентрализованные финансы, несомненно, стали главной движущей силой всей индустрии криптовалют в этом году. Однако не Курс криптовалют

Курс криптовалют

BTC BTC |

65981.93  |

ETH ETH |

3449.25  |

EOS EOS |

0.5936  |

XRP XRP |

0.5991  |

LTC LTC |

72.28  |

Актуальность 2024-07-24 09:20:05

Динамика курсов валют