Что такое CBDC

На фоне того, как децентрализованные финансы (DeFi) внедряются в мир экономических взаимоотношений, многие задаются вопросом, как многотриллионная индустрия централизованного банковского обслуживания участвует в Web3 и каковы перспективы цифровых валют центральных банков (CBDC) в этом новом мире.

Цель DeFi — передать власть в руки людей, а не под контроль конгломератов. На фоне этого некоторые считают, что цифровые валюты центрального банка (CBDC) противоречат движению Web3. В качестве альтернативы, CBDC могут помочь слаборазвитым странам с плохой банковской инфраструктурой развиваться в финансовом отношении с высокой скоростью.

В этой статье рассматриваются все аспекты CBDC, включая определения, примеры, запущенные проекты и потенциальное влияние на среднего инвестора.

Обзор CBDC

CBDC — это новая форма денежной единицы, которая тестируется государственными учреждениями по всему миру для включения банков в постоянно растущее пространство Web3.

Что отличает CBDC от других некриптовалют, это то, что их создатели считают, что они смогут использовать новые технологии, такие как блокчейн или цифровые реестры, для повышения эффективности платежей и снижения затрат.

Свободная наличность и сбережения, поддерживаемые соответствующими финансовыми учреждениями при центральном банке, являются двумя наиболее распространенными формами денег центрального банка. CBDC — это новый тип валюты, который использует интеллектуальную документацию или виртуальные токены для представления виртуальной валюты страны, и эта технология пытается стать третьей формой денег центрального банка. CBDC создается и управляется непосредственно банковской системой и может использоваться потребителями, корпорациями и инвестиционными фирмами.

Важным аспектом, который следует учитывать, является тип блокчейна, который используют CBDC. Поскольку коммерческие банки по приемлемым или неприемлемым мотивам не желают немедленно публиковать информацию о своей деятельности или другую финансовую информацию в блокчейне, цифровые валюты центральных банков обычно строятся на частной системе блокчейна.

Эта форма реестра, которую часто называют разрешенной цепочкой блоков, отличается от децентрализованных цепочек блоков, таких как Биткоин, Ethereum и Solana. Возможность контролировать и проводить операции в блокчейне должна быть предоставлена одноранговым узлам централизованной властью, и эта власть обычно предоставляется централизованными банками.

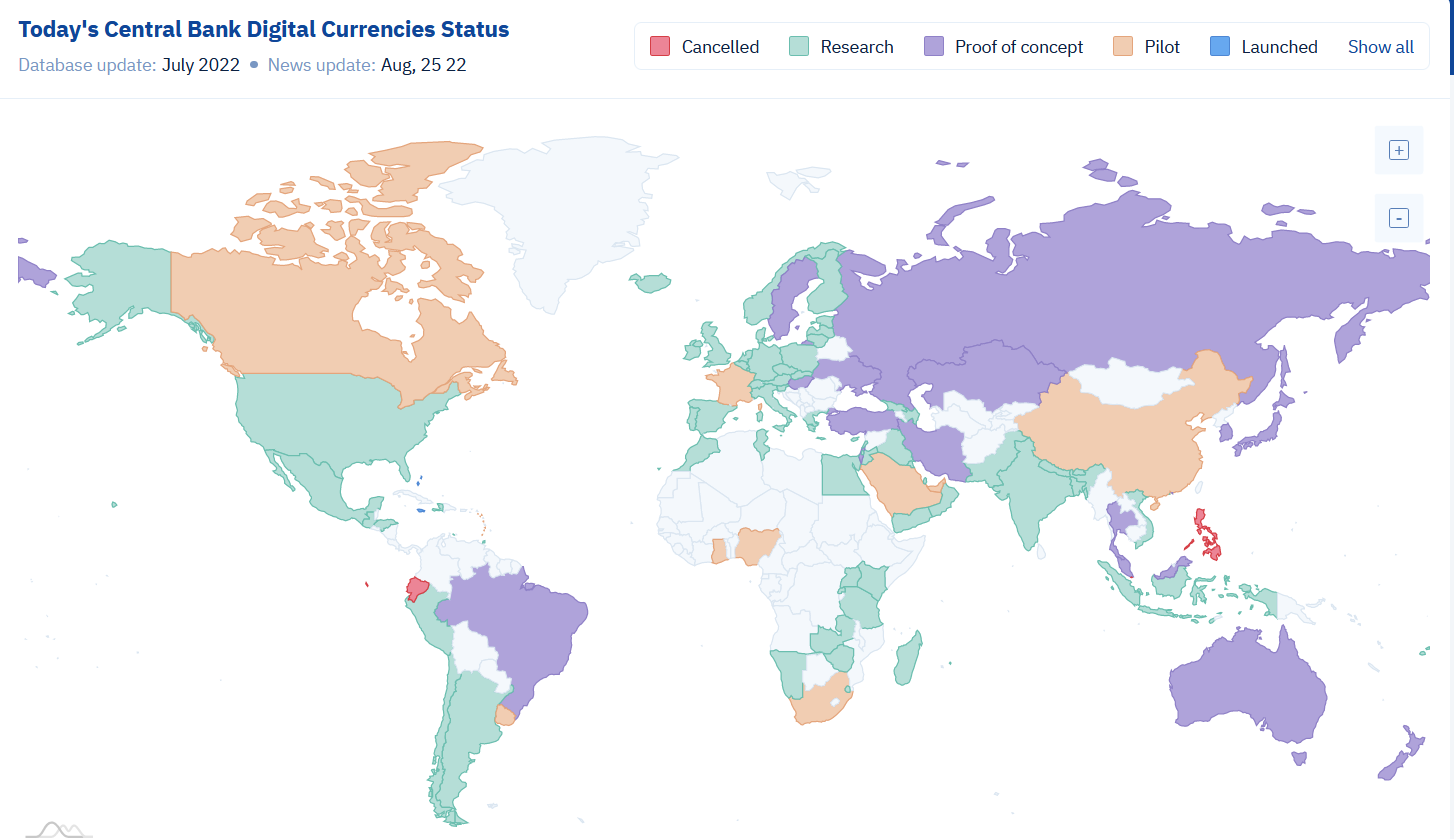

Множество стран участвовали в исследованиях, позволяющих их экономикам использовать CBDC. На самом деле, по данным CBDC Tracker, над такой интеграцией работают более 50 стран. Нигерия, Багамы и Китай одни из лидеров в этой сфере.

Учитывая глобальное значение доллара США, Федеральная резервная система США изучает возможность использования CBDC, но должна проверить эффективность и убедиться, что в отношении этой новой инициативы нет политических проблем.

Чем CBDC отличаются от криптовалют

Чтобы объяснить неотъемлемые различия между цифровыми валютами центральных банков и криптовалютами, важно дать определение этим терминам. Криптовалюты — это цифровые децентрализованные активы, изначально построенные на децентрализованных блокчейнах, без контроля со стороны властей. Криптовалюты могут использоваться как для финансовых операций, так и для спекуляций. Никакая централизованная власть не может регулировать их использование. Кроме того, их предложение исторически ограничено, и его нельзя отрегулировать без одобрения большинства пользователей.

Цифровая валюта центрального банка — это централизованная цифровая валюта, контролируемая центральным учреждением, чья сеть блокчейнов может просматриваться и использоваться только избранной группой финансовых учреждений. Цифровую валюту центрального банка можно использовать только для оплаты; инвестирование невозможно, так как эта монета равнозначна самой фиатной валюте.

Возникают три явных различия между CBDC и криптовалютами:

Конфиденциальность: пользователи криптовалют остаются анонимными, тогда как имена пользователей CBDC в той или иной степени связаны с цифровой валютой.

Полезность: криптовалюту можно использовать для инвестирования и хранения стоимости в целом, тогда как транзакционная стоимость CBDC ограничена и разрешена только в ее собственной системе.

Статус блокчейна/централизациия пользователи криптовалют знакомы с децентрализованным блокчейном, не подлежащим контролю. CBDC используют контролируемый центральным органом блокчейн.

Страны, работающие над цифровыми валютами центрального банка

Многие страны работают над интеграцией цифровых валют центральных банков, включая Нигерию, Багамы и Китай.

Нигерия

CBDC Нигерии, возможно, является самой важной среди перечисленных стран. Центральный банк Нигерии (CBN) запустил свой CBDC, eNaira, 25 октября 2021 года. eNaira, как валюта и деньги, является активом CBN. Эта категоризация важна, потому что Нигерия является одним из двух полностью запущенных протоколов CBDC, а Нигерия намного больше, чем Багамы.

eNaira хранится в цифровых кошельках и может использоваться для финансовых транзакций; его также можно бесплатно передать в цифровом виде любому, у кого есть кошелек eNaira, в любой точке мира. Однако остаются значительные расхождения в отношении криптоактивов. eNaira, во-первых, подлежит строгим ограничениям прав доступа центрального банка. Во-вторых, в отличие от криптоактивов, eNaira представляет собой цифровую версию национальной валюты, которая получает свою стоимость от фактической найры, с которой она привязана на паритетной основе.

Багамы

Багамы находятся в похожей ситуации. Это была первая страна, запустившая CBDC. Sand Dollar — это цифровая версия багамского доллара, выпущенная Центральным банком Багамских островов в октябре 2020 года. Это одна из двух полностью действующих розничных CBDC в мире. Sand dollar выпускается одобренными финансовыми учреждениями и имеет такой же юридический статус, что и обычные деньги. Он может быть использован для целого ряда транзакций.

Китай

Ситуация в Китае весьма примечательна по многим причинам. Цифровые валюты, поддерживаемые центральными банками, еще должны быть запущены в Китае должным образом. Тем не менее, у многих финансовых учреждений есть пилотные программы и исследовательские инициативы для определения возможности и использования CBDC в их экономике. Китай — страна, которая больше всего продвинулась в этом подходе, создав основу и запустив пилотную программу по внедрению цифрового юаня. Цифровой юань тестируется на множестве площадок.

Еще одним островным государством, выпустившим свою цифровую валюту является Ямайка.

Какие блокчейны используют CBDC

CBDC используют разрешенные блокчейны, которые отличаются от закрытых блокчейнов. Несмотря на то, что технологии блокчейна как без разрешения, так и с разрешениями обеспечивают сопоставимые ценностные предложения, присущие им качества делают каждую из них лучше подходящей для одних приложений и гораздо менее подходящей для других.

Блокчейны без разрешения чаще всего используются в приложениях, которые имеют большой финансовый компонент или требуют высоко децентрализованных блокчейнов.

Разрешенные блокчейны открыли новые возможности для приложений, которые полагаются на конфиденциальность и безопасность.

CBDC и стейблкоины

Цифровые валюты центральных банков и стейблкоины имеют много различий и несколько сходств.

Отличия:

Начнем с того, что стейблкоины являются криптовалютой и поэтому открыты и могут передаваться на сторонние сервисы. Стейблкоины более прозрачны для общественности, чем цифровые валюты центрального банка.

Цифровые валюты центральных банков по своей сути отличаются тем, что эмитент размещает валюту, решает варианты ее использования и сохраняет конфиденциальность транзакций.

Сходства:

Оба актива представляют валюту, привязанную к фиатной валюте в пропорции 1:1, и их легко обменять на фиатную валюту.

Децентрализованы ли цифровые валюты центрального банка

CBDC не децентрализованы. Полная децентрализация финансовой системы страны, вероятно, будет воспринята как вызов изначальному характеру ее управления.

Можно ли инвестировать в CBDC

CBDC можно держать, но они не предназначены для использования в качестве инвестиций. CBDC это те же наличные деньги, они почти полностью используются для простых транзакций. Транзакции CBDC аналогичны дебетовым картам. Кроме того, для получения процентов по токенам, привязанным к доллару США стейблкоины являются лучшим вариантом, поскольку они совместимы с кредитными программами, такими как Aave и Curve.

Заключение

Цифровые валюты центральных банков, вероятно, не смогут захватить криптовалютные рынки, даже если они будут должным образом интегрированы. Они функционируют как способ для правительств и банков интегрироваться с Web3. А контроль со стороны государства за финансовыми операциями в мире криптовалют противоречит всей концепции Web3 и децентрализованных финансов.

Автор: Эльвир, аналитик Freedman Сlub Crypto News

CBDC - инновации, эффективность,

В своем твите компания Ripple ссылается на статью Digital Pound Foundation , некоммерческой организации, занимающейсяМетавселенные и цифровая

Как бы эксперты и криптоэнтузиасты скептически не относичлись к метавселенным, отрицать уникальность и новизну этойНужен ли России цифровой рубль?

В настоящее время некоторые центральные банки активно работают над реформами своей централизованной платежной системы.Действительно ли CBDC могут

Криптовалюты в последние годы являются предметом дебатов и споров на предмет их значимости и места в мировой финансовойАнтон Эльстон: технологии

Предлагаем вашему вниманию интервью с IT-предпринимателем Антоном Эльстоном, CEO метавселенной DEXART, сооснователем иКак отразится на криптовалютном

Центральные банки стремятся усилить свою роль регулятора денежно-кредитной политики внедрением государственных цифровых Курс криптовалют

Курс криптовалют

BTC BTC |

64800.01  |

ETH ETH |

3147.02  |

EOS EOS |

0.8129  |

XRP XRP |

0.5277  |

LTC LTC |

84.32  |

Актуальность 2024-04-22 06:00:07

Динамика курсов валют