Bitcoin - инструмент хеджирования инфляции?

Поскольку годовая инфляция в США достигла максимума с 1982 года, сейчас было бы идеальное время для Bitcoin встать и закрепить свой статус «реального» актива, средства сбережения и страхование от инфляции, как утверждают ее энтузиасты.

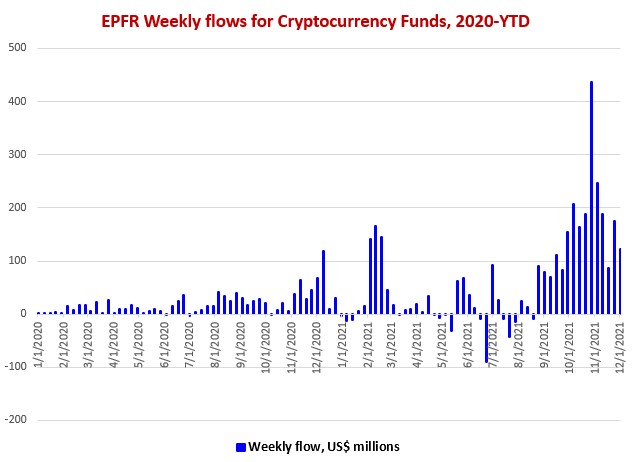

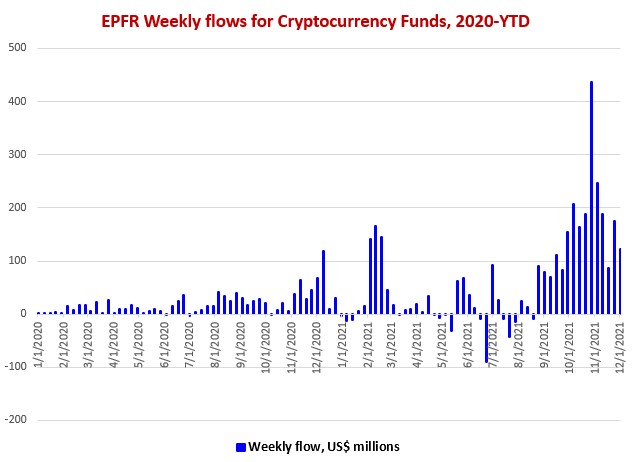

Многие покупают флагманскую криптовалюту как «цифровое золото» — в основном из-за конструкции, которая ограничивает ее предложение, сродни конечным запасам драгоценного металла. Приток инвесторов в криптофонды значительно увеличился в последние месяцы, поскольку финансисты обеспокоены укоренившейся инфляцией.

Но даже если вы отложите в сторону другие определяющие проблемы, такие как неоднородная ликвидность или нормативные риски, Bitcoin теперь сталкивается с двойной проблемой: более высокие процентные ставки в реальном мире, которые растут быстрее, чем предполагалось, и еще большая волатильность на скачкообразном финансовом рынке.

Для трейдеров волатильность одна из самых привлекательных сторон Bitcoin. Это то, что движет резкими колебаниями цен, которые, если их правильно рассчитать, могут принести впечатляющую прибыль. Ежемесячный прирост в 30% и более был обычным явлением в этом году, но не стоит забывать и просадки от 15% до 30%.

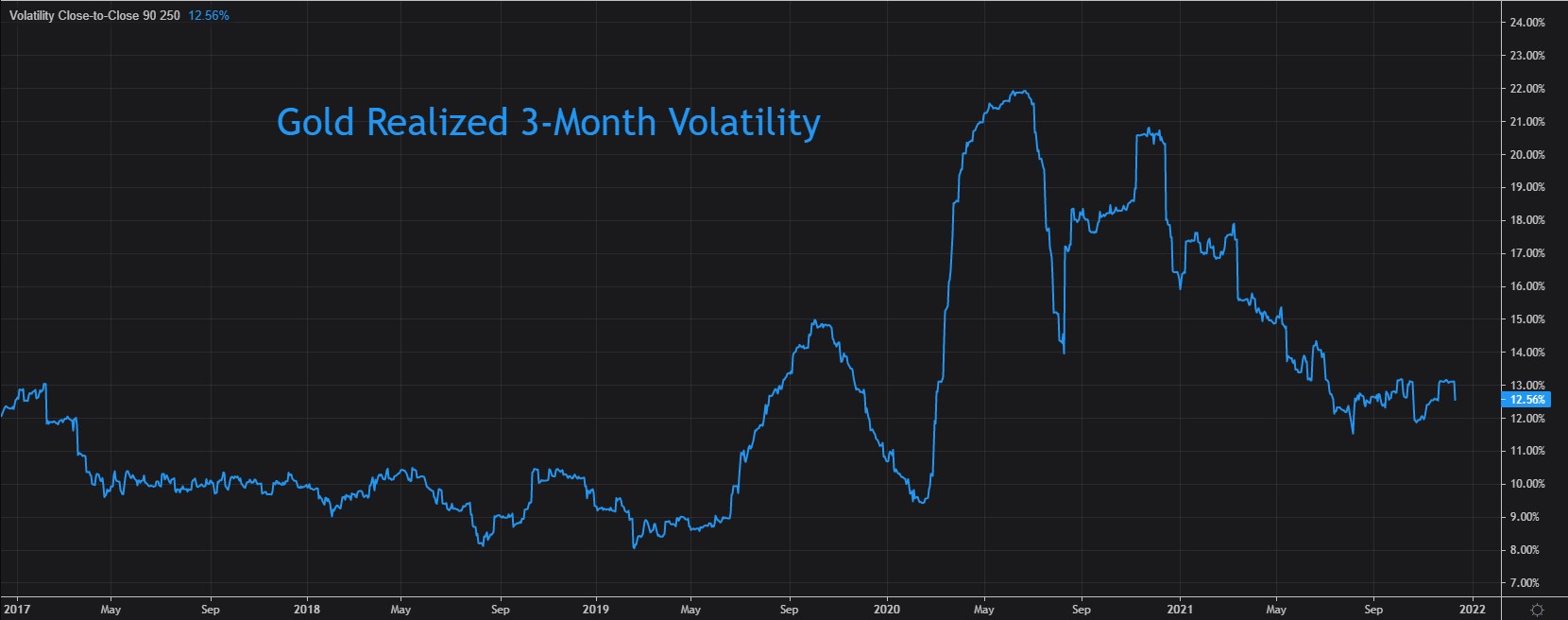

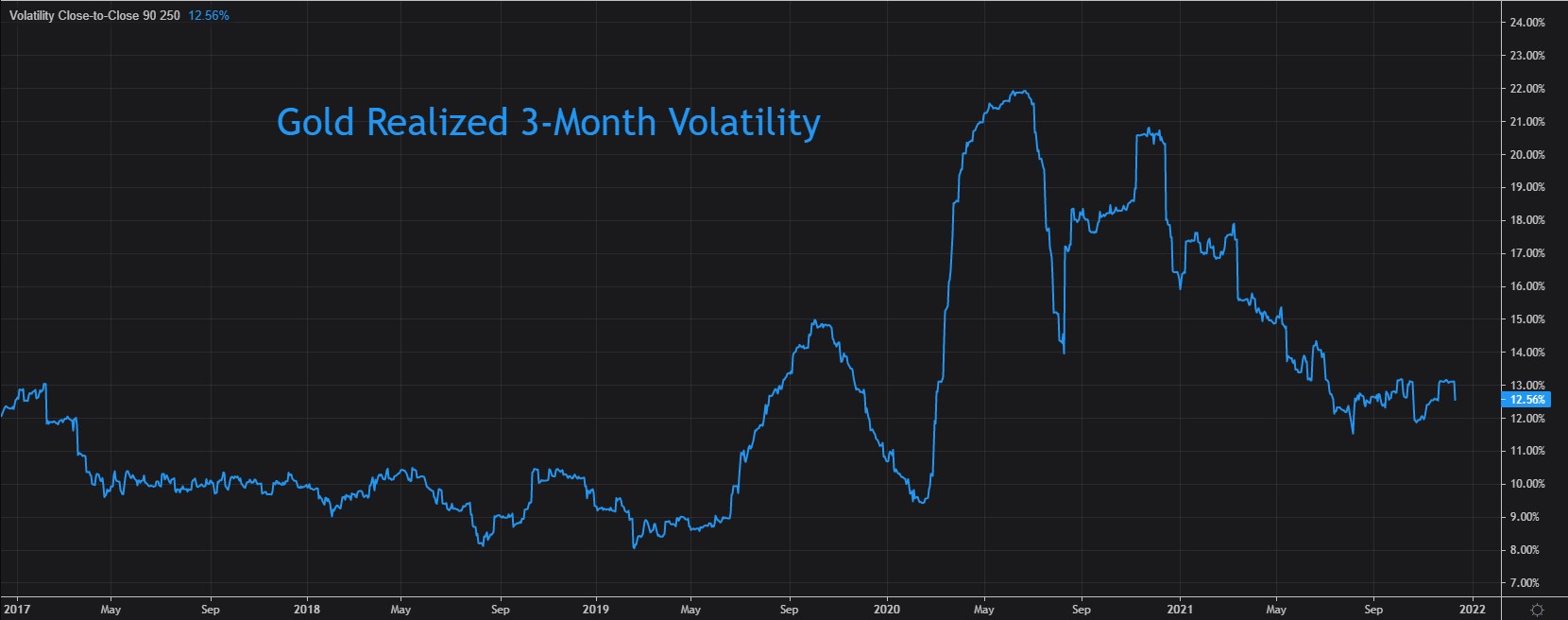

По сравнению с золотом, старейшим и наиболее устоявшимся средством защиты от инфляции, Bitcoin гораздо более волатилен. Инвесторы, которые по своей природе не склонны к риску, ищущие относительно безопасный актив для хеджирования от растущей инфляции, будут выбирать именно драгоценный металл для своих портфелей.

Трехмесячная реализованная волатильность для золота составляет около 13%, примерно на том показателе, где она была в начале 2017 года, когда ФРС начала свой последний цикл повышения ставок. В мае этого года она достиг восьмилетнего максимума в 22%.

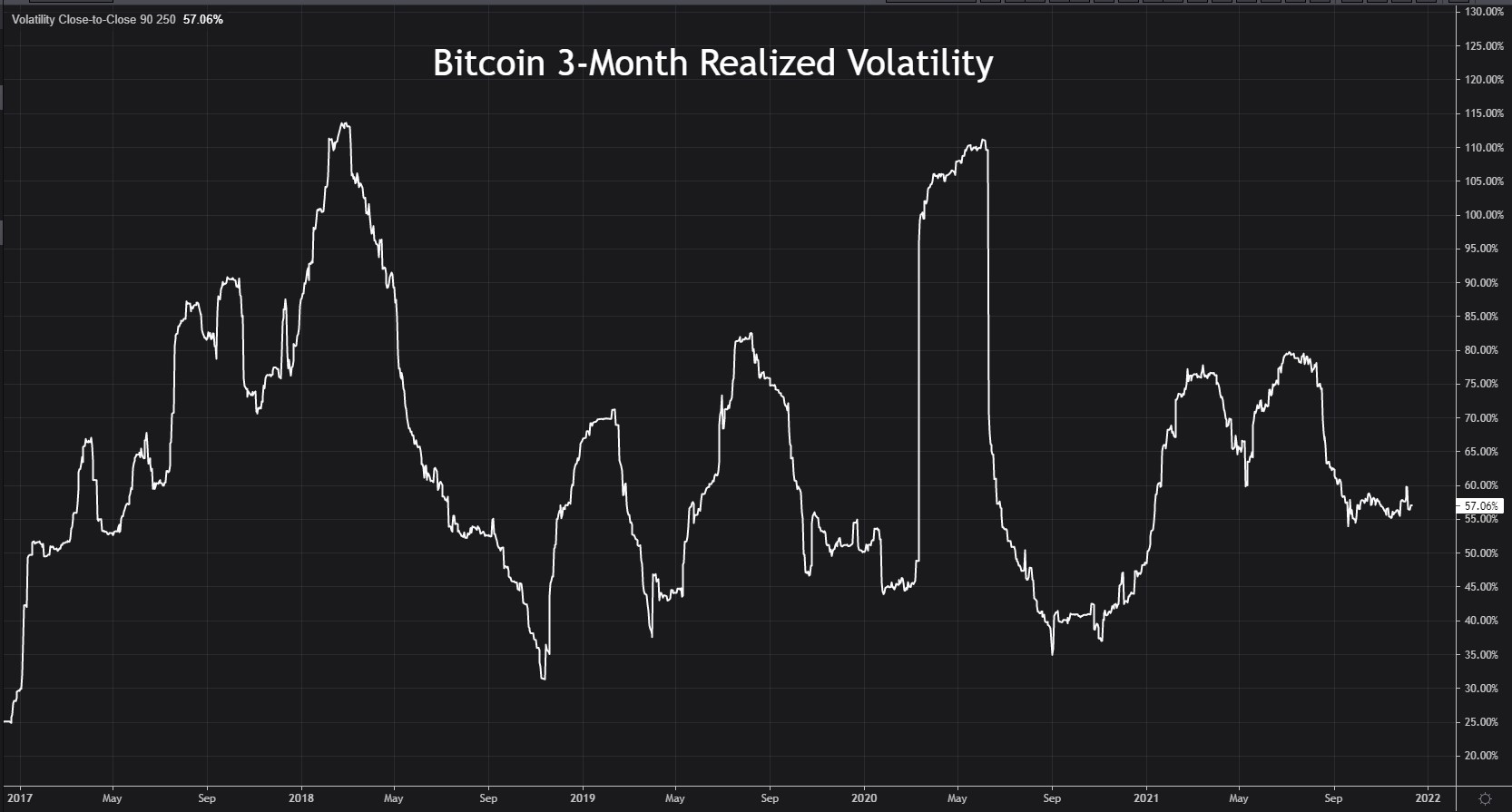

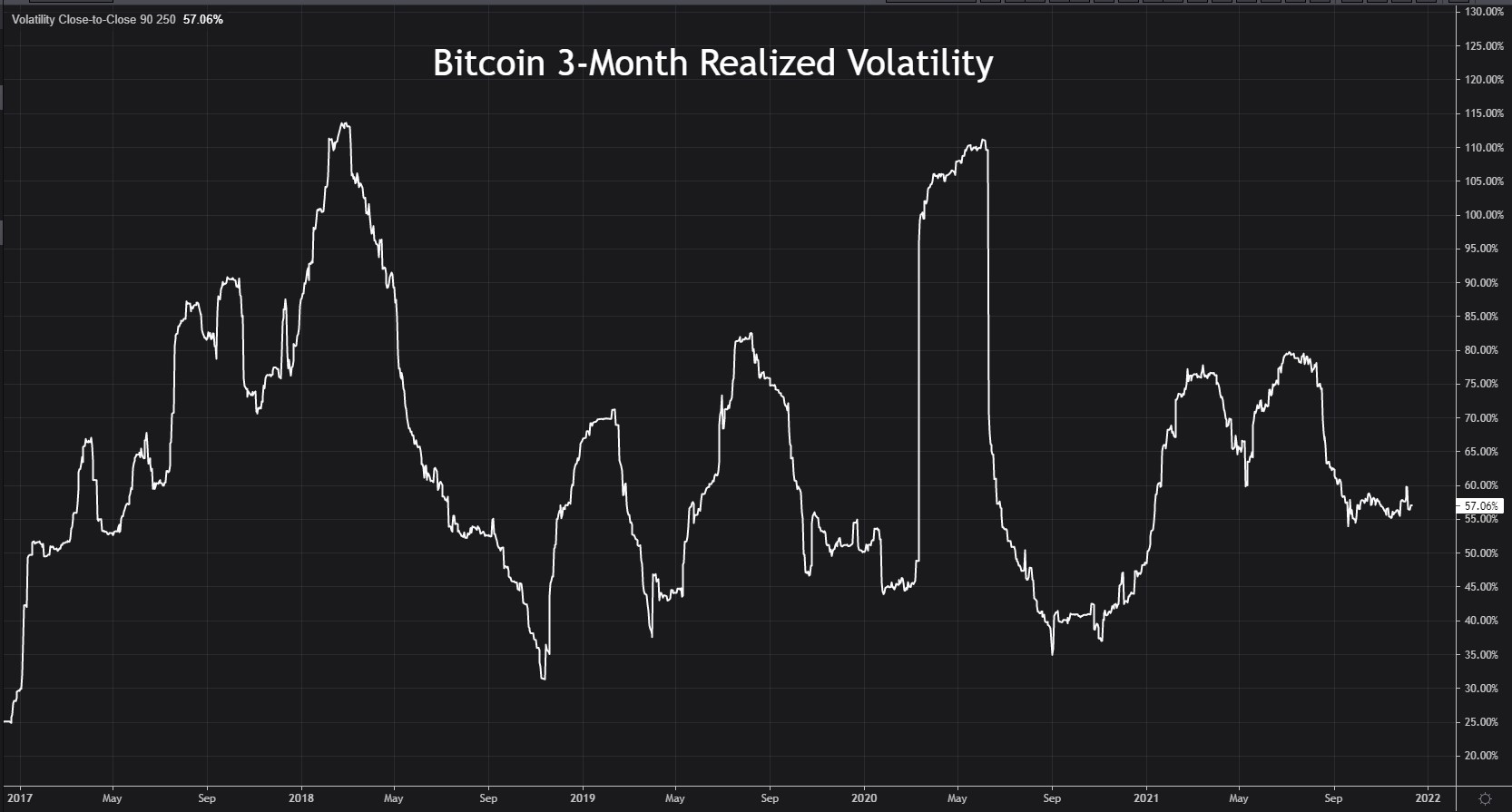

Реальная волатильность Bitcoin за три месяца примерно в пять раз выше, чем у золота. В настоящее время она составляет 57%, что также похоже на то, что было в начале цикла ФРС на 2017–18 годы, и достигло пика в 110% в начале этого года.

Однако, в отличие от золота, он значительно вырос во второй половине этого двухлетнего цикла ужесточения, достигнув пика чуть выше 110% в марте 2018 года.

Две серьезные встряски в этом году подчеркивают риски. Bitcoin упал на 50% за девятидневный период в мае, а позже рухнул еще на 40% с исторического максимума около 69 000 долларов, достигнутого 10 ноября.

По мнению аналитиков, это иллюстрирует, почему цифровое золото далеко не так жизнеспособно для защиты от инфляции, как настоящее золото. Они также отмечают, что Bitcoin гораздо менее устойчив к просадкам на фондовом рынке, чем золото, что является еще одной черной меткой против него как хеджирования.

Многие считают, что прямой доступ к криптовалютам и токенам подходит только для терпимых к высокому риску и спекулятивных инвесторов.

Однако Николаос Панигиртцоглу из JP Morgan утверждает, что волатильность не является несовместимой с тем, чтобы быть средством сбережения, о чем свидетельствуют показатели золота в конце 1970-х — начале 1980-х годов. Но на это стоит обратить пристальное внимание.

Разница между реализованным объемом Bitcoin и объемом золота является ключевым фактором, определяющим справедливую стоимость BTC в его рамках. Когда разрыв сузится, как это было в середине 2020 года до примерно 2 к 1, справедливая стоимость Bitcoin составила около 70 000 долларов. Разрыв, который сейчас составляет около 5:1, предполагает, что справедливая стоимость может быть меньше половины этой суммы, ближе к 30 000 долларов.

«Bitcoin уже является частью портфеля инвестора, это уже класс институциональных активов. И он будет только расти», — говорит он.

Реальная доходность: Bitcoin и фиат

Но как насчет инфляции, традиционных процентных ставок и стоимости денег? Инфляция в США в ноябре росла на 6,8% в год, что является самым быстрым темпом с 1982 года. Данные аналитической компании EPFR показывают, что растущие опасения по поводу инфляции в последние месяцы стимулировали спрос на Bitcoin и другие криптовалюты.

Неудивительно, что ожидания относительно реакции ФРС также меняются. Фьючерсные рынки теперь ожидают, что ФРС начнет повышать ставки в июне — возможно, даже раньше — и три повышения ставок на 25 базисных пунктов в следующем году почти полностью не учитываются.

При прочих равных, рост ставок, особенно реальных ставок, сдерживает инфляционные ожидания и является отрицательным как для хеджирования инфляции, так и для товарных токенов, таких как Bitcoin, которые не имеют фиксированной доходности, чтобы соответствовать.

Реальная доходность была отрицательной в течение двух лет и достигла рекордного минимума -1,2% в прошлом месяце. Но они, возможно, теперь встревожились и вполне могут подняться, если в следующем году ФРС последует своим планам.

Конечно, это зависит от того, как будет себя вести инфляция в ближайшие месяцы. Последние данные показывают, что ценовое давление усиливается.

Таким образом, большая проблема для Bitcoin заключается в том, считает ли ФРС, что она должна наверстать упущенное и более агрессивно повышать ставки. Это может поднять реальную доходность ближе к положительной территории, а может быть подорвет аппетит к риску повсюду и потенциально подавит любую обусловленную инфляцией поддержку «новых денег».

Мало кто осмеливается прогнозировать направление Bitcoin после последних пяти лет ошеломляющих успехов и резких падений, но вряд ли он станет убежищем, которое сохранит деньги инвесторов во время очередной рыночной бури.

Впрочем, криптоэнтузиасты уверены, пройдет еще несколько лет и Bitcoin оправдает те ожидания, которые на него возлагают. Если актив действительно однажды поднимется выше 200 тыс. долларов, то стратегия HODL оправдает себя и вложенные сейчас деньги, будут увеличены более чем в четыре раза.

Автор: Ньют Саламандр, аналитик Freedman Сlub Crypto News

Поскольку годовая инфляция в США достигла максимума с 1982 года, сейчас было бы идеальное время для Bitcoin встать и закрепить свой статус «реального» актива, средства сбережения и страхование от инфляции, как утверждают ее энтузиасты.

Многие покупают флагманскую криптовалюту как «цифровое золото» — в основном из-за конструкции, которая ограничивает ее предложение, сродни конечным запасам драгоценного металла. Приток инвесторов в криптофонды значительно увеличился в последние месяцы, поскольку финансисты обеспокоены укоренившейся инфляцией.

Но даже если вы отложите в сторону другие определяющие проблемы, такие как неоднородная ликвидность или нормативные риски, Bitcoin теперь сталкивается с двойной проблемой: более высокие процентные ставки в реальном мире, которые растут быстрее, чем предполагалось, и еще большая волатильность на скачкообразном финансовом рынке.

Для трейдеров волатильность одна из самых привлекательных сторон Bitcoin. Это то, что движет резкими колебаниями цен, которые, если их правильно рассчитать, могут принести впечатляющую прибыль. Ежемесячный прирост в 30% и более был обычным явлением в этом году, но не стоит забывать и просадки от 15% до 30%.

По сравнению с золотом, старейшим и наиболее устоявшимся средством защиты от инфляции, Bitcoin гораздо более волатилен. Инвесторы, которые по своей природе не склонны к риску, ищущие относительно безопасный актив для хеджирования от растущей инфляции, будут выбирать именно драгоценный металл для своих портфелей.

Трехмесячная реализованная волатильность для золота составляет около 13%, примерно на том показателе, где она была в начале 2017 года, когда ФРС начала свой последний цикл повышения ставок. В мае этого года она достиг восьмилетнего максимума в 22%.

Реальная волатильность Bitcoin за три месяца примерно в пять раз выше, чем у золота. В настоящее время она составляет 57%, что также похоже на то, что было в начале цикла ФРС на 2017–18 годы, и достигло пика в 110% в начале этого года.

Однако, в отличие от золота, он значительно вырос во второй половине этого двухлетнего цикла ужесточения, достигнув пика чуть выше 110% в марте 2018 года.

Две серьезные встряски в этом году подчеркивают риски. Bitcoin упал на 50% за девятидневный период в мае, а позже рухнул еще на 40% с исторического максимума около 69 000 долларов, достигнутого 10 ноября.

По мнению аналитиков, это иллюстрирует, почему цифровое золото далеко не так жизнеспособно для защиты от инфляции, как настоящее золото. Они также отмечают, что Bitcoin гораздо менее устойчив к просадкам на фондовом рынке, чем золото, что является еще одной черной меткой против него как хеджирования.

Многие считают, что прямой доступ к криптовалютам и токенам подходит только для терпимых к высокому риску и спекулятивных инвесторов.

Однако Николаос Панигиртцоглу из JP Morgan утверждает, что волатильность не является несовместимой с тем, чтобы быть средством сбережения, о чем свидетельствуют показатели золота в конце 1970-х — начале 1980-х годов. Но на это стоит обратить пристальное внимание.

Разница между реализованным объемом Bitcoin и объемом золота является ключевым фактором, определяющим справедливую стоимость BTC в его рамках. Когда разрыв сузится, как это было в середине 2020 года до примерно 2 к 1, справедливая стоимость Bitcoin составила около 70 000 долларов. Разрыв, который сейчас составляет около 5:1, предполагает, что справедливая стоимость может быть меньше половины этой суммы, ближе к 30 000 долларов.

«Bitcoin уже является частью портфеля инвестора, это уже класс институциональных активов. И он будет только расти», — говорит он.

Реальная доходность: Bitcoin и фиат

Но как насчет инфляции, традиционных процентных ставок и стоимости денег? Инфляция в США в ноябре росла на 6,8% в год, что является самым быстрым темпом с 1982 года. Данные аналитической компании EPFR показывают, что растущие опасения по поводу инфляции в последние месяцы стимулировали спрос на Bitcoin и другие криптовалюты.

Неудивительно, что ожидания относительно реакции ФРС также меняются. Фьючерсные рынки теперь ожидают, что ФРС начнет повышать ставки в июне — возможно, даже раньше — и три повышения ставок на 25 базисных пунктов в следующем году почти полностью не учитываются.

При прочих равных, рост ставок, особенно реальных ставок, сдерживает инфляционные ожидания и является отрицательным как для хеджирования инфляции, так и для товарных токенов, таких как Bitcoin, которые не имеют фиксированной доходности, чтобы соответствовать.

Реальная доходность была отрицательной в течение двух лет и достигла рекордного минимума -1,2% в прошлом месяце. Но они, возможно, теперь встревожились и вполне могут подняться, если в следующем году ФРС последует своим планам.

Конечно, это зависит от того, как будет себя вести инфляция в ближайшие месяцы. Последние данные показывают, что ценовое давление усиливается.

Таким образом, большая проблема для Bitcoin заключается в том, считает ли ФРС, что она должна наверстать упущенное и более агрессивно повышать ставки. Это может поднять реальную доходность ближе к положительной территории, а может быть подорвет аппетит к риску повсюду и потенциально подавит любую обусловленную инфляцией поддержку «новых денег».

Мало кто осмеливается прогнозировать направление Bitcoin после последних пяти лет ошеломляющих успехов и резких падений, но вряд ли он станет убежищем, которое сохранит деньги инвесторов во время очередной рыночной бури.

Впрочем, криптоэнтузиасты уверены, пройдет еще несколько лет и Bitcoin оправдает те ожидания, которые на него возлагают. Если актив действительно однажды поднимется выше 200 тыс. долларов, то стратегия HODL оправдает себя и вложенные сейчас деньги, будут увеличены более чем в четыре раза.

Автор: Ньют Саламандр, аналитик Freedman Сlub Crypto News

Ноябрь 2021 в цифрах: дебют Boba

Ключевое После обновления абсолютного максимума на уровне $69 000 биткоин скорректировался, нарушив привычную для концаОктябрь 2021 в цифрах: рекордный

Ключевое Биткоин и Ethereum обновили исторические максимумы выше $67 000 и $4400 соответственно. Одним из драйверомОсобенности выживания майнинга в

Майнеры криптовалюты зарабатывали миллионы на цифровой валюте за счёт наличия в Китае избыточной электроэнергии. НовыеСтанет ли Bitcoin платежным

Развитие цифровых и криптовалют стремительно идет вперед. Уже сегодня совершение транзакций с их использованиемЧто будет с биткоином в ближайшее

Альткоины упали еще сильнее: многие из них — более чем на 50%. Так, за сутки капитализация крипторынка упала на треть,Почему криптовалюты имеют высокую

Наличные деньги теряют свою востребованность, а цифровые, наоборот, получают все большее распространение. От этого Курс криптовалют

Курс криптовалют BTC BTC |

98488.3  |

ETH ETH |

3373.5  |

EOS EOS |

0.7789  |

XRP XRP |

1.5608  |

LTC LTC |

102.68  |

Актуальность 2024-11-23 11:50:06

Динамика курсов валют