Финансовый кризис в США: причины

Последние несколько дней в печати и на ведущих каналах обсуждают новый (очередной) финансовый кризис в США. Множество публикаций экспертов и аналитиков, масса сложных терминов, конспирология заполонили издания.

Но все можно объяснить простыми словами о причинах нового или очередного финансового кризиса в США. Кто запустил его и есть ли возможность избежать следующего? Вернемся на 2 года назад.

Финансовый кризис в США: начало — легкие деньги 2020-2021 года

Чтобы поддержать экономику, когда началась пандемия, власти приняли комплекс мер, в том числе стали выдавать пособия по безработице. ФРС уронила ключевую ставку до 0. Кредиты и заимствования стали очень дешевыми. ФРС раздула свой баланс через покупку облигаций и ценных бумаг до 9 триллионов долларов.

баланс ФРС

То есть ФРС напечатал триллионы и раздал их населению и компаниям. Стали расти цены на недвижимость, начался бум на фондовом рынке, начала повышаться инфляция.

А казначейские облигации США наоборот, потеряли в доходности, спрос на них упал. Говоря простыми словами ФРС опускает ставку – доходность облигаций падает, поднимает ставку – повышается. Когда ставка достаточно высокая, инвесторы предпочитают не рисковать, вкладывая в акции, криптовалюту и прочие высокорискованные инструменты, а обращаются к облигациям за гарантированной доходностью.

При чем тут Silicon Valley Bank?

Silicon Valley Bank

Silicon Valley Bank

Silicon Valley Bank — этот банк считали примерным, своего рода витриной. Когда начался большой приток капитала в 2020 году, чтобы снизить риски, банк часть средств направил в облигации.

Однако, приобретенные с доходностью ниже 1% ценные бумаги сильно подешевели с ростом ставки. Для выплат по депозитам банк продал облигаций на $21 миллиард долларов, с убытком в $1,8 миллиард. Для компенсации убытков было объявлено о дополнительном выпуске акций на $2,3 млрд, что и привело к панике среди клиентов. От повышения ставки со стороны ФРС банк на операциях с облигациями потерял 9%.

В чем вина регулятора? Нужно лишь вспомнить, что глава ФРС в 2021 году много раз говорил о том, что инфляция преходяща, отказываясь от скорого перехода к циклу повышения ставки. Зато в 2022 году темпы повышения стали рекордными за последние 40 лет.

9 марта банк получил заявки на вывод 42 миллиардов долларов, 10 марта все операции были заблокированы FDIC. Кризис ликвидности – старая проблема экономики США, ведь в США норма резервирования составляет 10%. То есть от вложенных на депозит $100 банк обязан хранить у себя всего $10. Остальные 90$ может инвестировать в фонды, облигации и так далее.

В этом и проблема. Если начинается резкий спрос на вывод депозитов, то банк не может удовлетворить заявки. А взаимная закредитованность финансовых учреждений приводит к эффекту «домино».

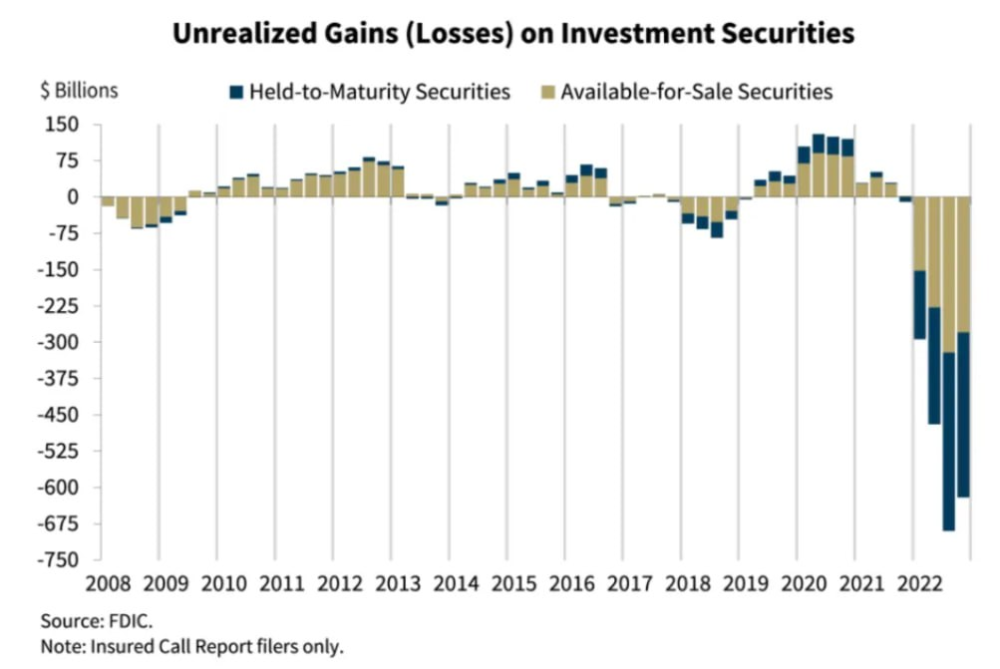

Нереализованные убытки банков США растут

Нереализованные убытки банков США

Банки США имеют минимум 652 миллиарда долларов нереализованных убытков, хотя в 2022 году данный показатель был равен 3 миллиардам. Заявления властей о том, что они выделят фонд в 25 миллиардов долларов, просто жалки по сути. Один только SVB на конец 2022 года обслуживал депозиты на общую сумму в 175 млрд, из которых 85% не застрахованы FDIC.

Именно действия ФРС несколько лет назад и привели к тому, что произошел новый, очередной финансовый кризис. Дополнительные фонды поддержки только купируют проблемы, поскольку все сведется опять к печати долларов. ФРС, который по сути и отвечает за кризис, перекладывает ответственность на других.

Автор: Вадим Груздев, аналитик Freedman Сlub Crypto News

Метавселенные и цифровая

Как бы эксперты и криптоэнтузиасты скептически не относичлись к метавселенным, отрицать уникальность и новизну этойСтоит ли инвестировать в

Спрос на виртуальную недвижимость продолжает бить рекорды, она уже перестала быть новой игрушкой обеспеченных гиков. НоБиткоин и инфляция: все, что нужно

Инфляция растет по всему миру. Биткоин (BTC) часто позиционируют как средство защиты от инфляции, предполагая, чтоАнтон Эльстон: технологии

Предлагаем вашему вниманию интервью с IT-предпринимателем Антоном Эльстоном, CEO метавселенной DEXART, сооснователем иЗащитит ли биткоин от инфляции?

1.Инструменты защиты от инфляции Может ли биткоин служить инструментом защиты от инфляции? Для начала рассмотрим, чтоРейтинг из топ-50 блокчейнов по

Популярный журнал Forbes составил рейтинг ТОП-50 блокчейнов, получивших применение в разных сферах жизнедеятельности Курс криптовалют

Курс криптовалют

BTC BTC |

42264.01  |

ETH ETH |

2244.83  |

EOS EOS |

0.772  |

XRP XRP |

0.6215  |

LTC LTC |

71.39  |

Актуальность 2023-12-15 16:40:07

Динамика курсов валют