Защитит ли биткоин от инфляции?

1.Инструменты защиты от инфляции

Может ли биткоин служить инструментом защиты от инфляции? Для начала рассмотрим, что такое инфляции и каковы традиционные способы защиты от нее.

Инфляция существует во всех экономиках. И всегда трейдеры, инвесторы и обычные люди пытаются защитить свои сбережения и капиталы от обесценения в результате инфляции. Традиционными инструментами для этого являются золото, акции и недвижимость, цены которых, как правило, растут при высокой инфляции. Необходимо понимать, что у этих инструментов есть некоторые ограничения.

В последнее время драгоценные металлы, золото и серебро, оказываются не столь эффективным инструментом по защите от инфляции на коротких временных отрезках. В 2021 году золото теряло в цене. Недвижимость – это низкликвидный инструмент, несущий в себе высокие транзакционные издержки и требующий постоянного управления и обслуживания. Акции несут риски снижения цены, требуют наличия определенных навыков у инвесторов.

2. Определение инфляции

Инфляция – это снижение покупательской способности валюты. Как правило, индикатором инфляции является индекс потребительских цен (ИПЦ).

При росте цен на товары и услуги покупательская способность валюты снижается. Для покупки того же набора товаров и услуг требуется больше денег. К примеру, если раньше некий товар стоил 10 долларов, а сегодня этот же товар стоит 15 долларов, это говорит о снижении покупательской способности.

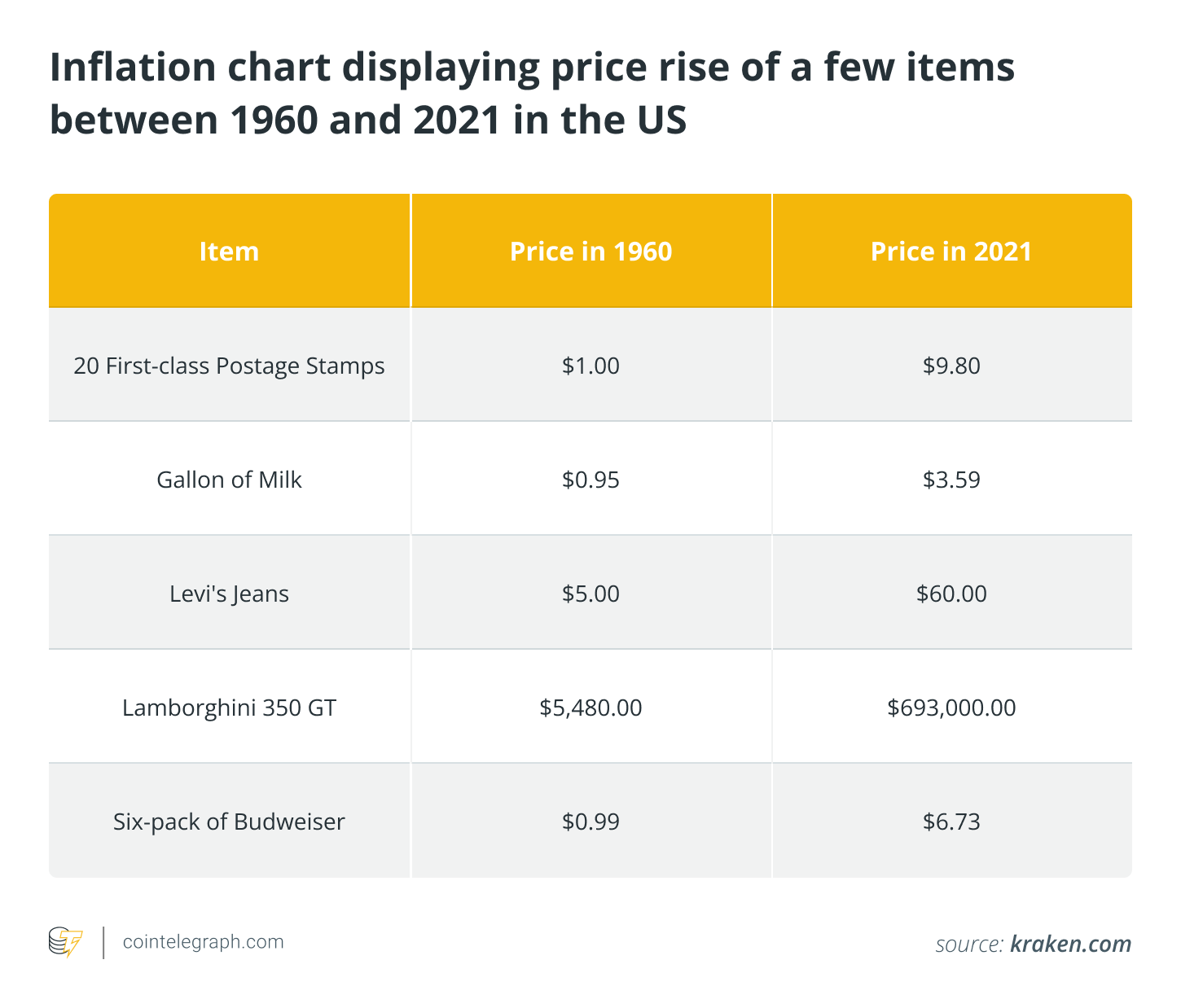

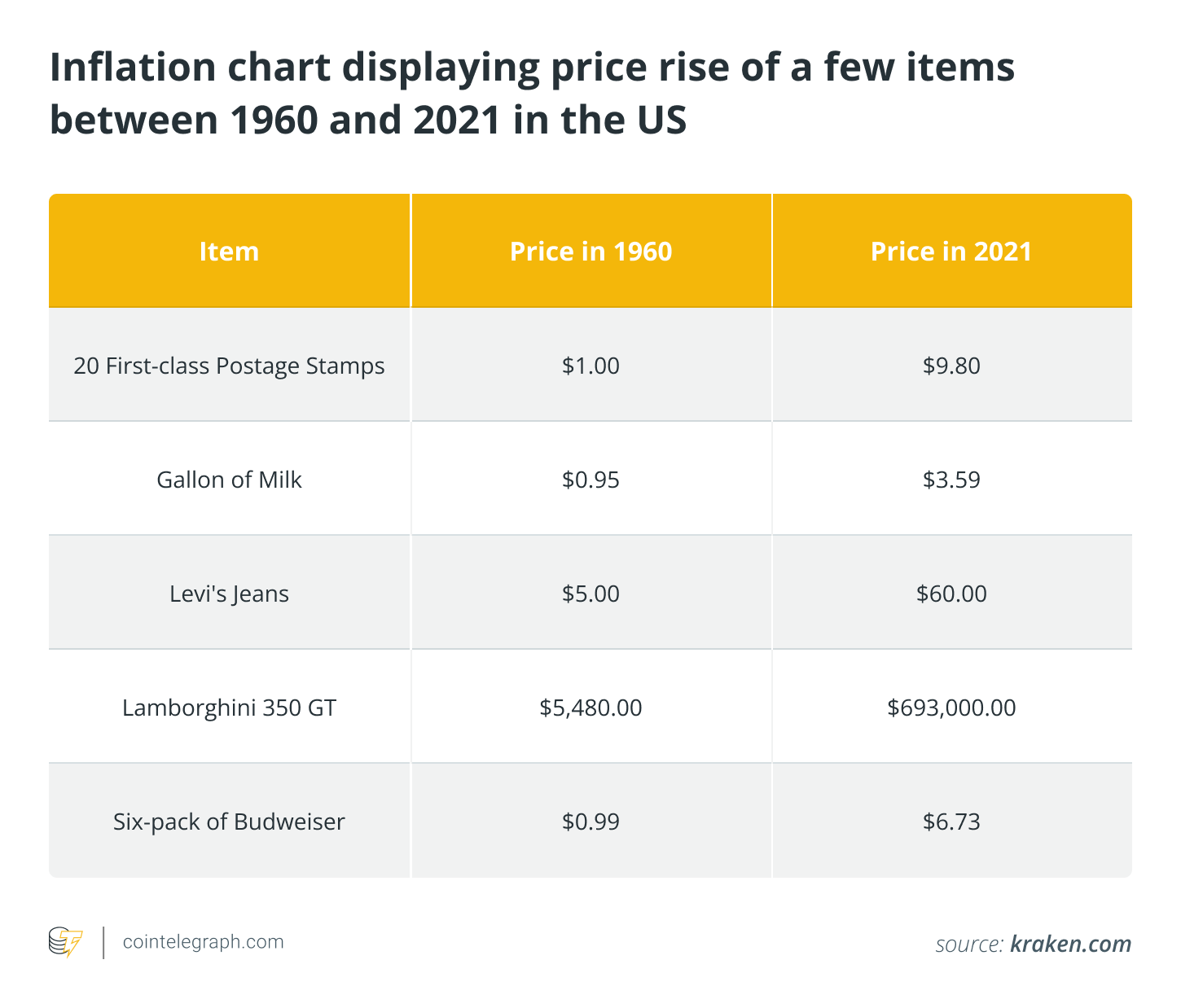

На приведенной диаграмме видно, как многократно выросли цены на товары в США в период с 1960 по 2021 год:

Для расчета индекса потребительских цен (ИПЦ) используют средневзвешенные значения различных товаров и услуг. Показатель ИПЦ влияет на процентные ставки, заработную плату, государственные пособия, налоговые льготы, пенсии и другие выплаты и платежи.

3. Методы защиты от инфляции

Размещение денежных средств в золоте, недвижимости, акциях и криптовалютах помогает сберегать покупательскую способность денег от инфляцию.

Хранение средств в виде наличных приводит к их постепенному обесценению и утрате ими своей покупательской способности. Это способствует вложениям средств в инвестиционные инструменты, например, в золото, недвижимость, акции и криптовалюты. С появлением и широким распространением криптовалют, стал актуален вопрос о том, могут ли они быть защитным механизмом от инфляции.

Для того, чтобы быть признанным инструментом защиты от инфляции, необходимо, чтобы рассматриваемый вид инвестиций позволял сохранять покупательскую способность вложенных в него денег. Иначе говоря, цена такой инвестиции должна расти или, по крайней мере, не меняться. Основные свойства таких инвестиций заключаются в их редкости, доступности и долговечности.

Золото как защитный инструмент от инфляции

В прошлом были периоды, когда золото не являлось защитой от инфляции. Вопреки ожиданиям роста золота, как инструмента защиты от инфляции, в 1980-х годах вложения в золото приносили убытки инвесторам.

В последние годы золото перестало быть привлекательным в качестве инструмента защиты от инфляции. Во время пандемии COVID-19 и после нее спрос на золото не повышался выше обычных значений. Золото, как и раньше, считается надежным инструментом инвестирования на длительный срок, но не столь надежным, когда речь идет о небольших сроках.

Недвижимость как защитный инструмент от инфляции

Во время ипотечного кризиса 2007 года в США лопнул пузырь на рынке жилья в США. Это дало основания полагать ,что недвижимость не всегда выступает в качестве надежной защиты от инфляции.

Продолжительное время вложения в недвижимость считались эффективным инструментом защиты от инфляции. Однако лопнувший пузырь на рынке жилья в США перевернул этот взгляд. В марте 2007 года продажи жилья и цены на него в США резко упали. Согласно данным Национальной ассоциации риелторов (NAR), продажи жилья упали на 13% до 482 000 с максимального уровня в 554 000 в марте 2006 года.

В США в частности, и во всем мире в целом, цены на недвижимость зависят от таких факторов, как государственная политика, политическая и экономическая стабильность страны, демографические и экономические процессы, географическое положение и инфраструктура. На этот рынок воздействует очень много параметров, многие из которых неочевидны для обычных людей.

Акции как защита от инфляции

Долгосрочные инвестиции в фундаментально сильные акции опережают рост инфляции.

Как правило, акции помогают в защитить инвестиций от инфляции. Кратковременные снижения являются лишь колебаниями в их долгосрочном тренде. Но не все акции могут служить защитой от инфляции. Нужно выбирать акции таких компаний, которые имеют сильную фундаментальную базу и способны приносить своим акционерам высокие дивиденды.

И золото, и недвижимость, и акции регулируются централизованными институтами

Перечисленные выше традиционные виды инвестиций регулируются централизованными органами власти и регуляторами, что позволяет влиять на их ценообразование и манипулировать их стоимостью.

Стоимость активов напрямую зависит от политики централизованных институтов власти, таких как правительства и центральные банки. Инвестиции, которые зависят от решений вышестоящих органов, и на которые не может повлиять инвестор, сложно идентифицировать как надежные.

4. Основополагающие принципы биткоин

Биткоин — эффективный инструмент защиты от инфляции благодаря его ограниченному предложению и децентрализации. Эти факторы влияют на его дефицитность и устойчивость.

Для ответа на вопрос о том, может ли биткоин защитить от инфляции, рассмотрим его через призму его ограниченного предложения и децентрализации.

Ограниченное предложение означает дефицит

Предложение биткоинов (BTC) было изначально на программном уровне ограничено 21 миллионом монет. В настоящее время добыто уже 19 миллионов биткоинов. То есть 90% биткоинов было добыто в течение 12 лет с момента создания первой криптовалюты.

Основной причиной инфляции является необеспеченная эмиссия денег, когда государство в лице центрального банка печатает деньги, что приводит к росту предложения денежные знаки непомерно, что приводит к их обесценению. Согласно экономической теории инфляция растет, когда денежная масса в обращении увеличивается быстрее, чем растет реальный объем производства товаров и услуг. Когда количество денег увеличивается, это приводит к росту спроса на товары и услуги, что, в свою очередь, ведет к росту цен на них.

Заранее установленные лимиты на количество биткоинов в обращении гарантируют от избыточного предложения биткоина и связанного с этим инфляционного давления. Кроме того, примерно каждые четыре годовой объем добычи биткоина снижается на 50%. Учитывая это можно сделать вывод о том, что объем майнинга биткоина будет в два раза меньше объема добываемого золота. К тому же объем добычи биткоина будет тольок снижаться, делая его более дефицитным, чем металл, и повышая его стоимость.

Децентрализация — залог обеспечения устойчивости

Децентрализованная структура Биткоина оберегает его от контроля централизованных органов. Распределенная по тысячам узлам, которые функционируют по всему миру, сеть биткоина устойчива к любым внешним давлениям, которые могут попытаться изменить ее денежно-кредитную политику и поставить под угрозу ее базовый принцип дефицитности. В этом отношении традиционные валюты не могут конкурировать с биткоином.

В традиционной системе возможно оказать влияние на решения органов или организаций путем оказания давления или дачи взятки. В сети биткоина это невозможно, так как в ней изначально отсутствует центральный орган, на который можно было бы повлиять, или членов которого можно было бы подкупить. Основатель биткоина Сатоши Накамото – это псевдоним, и неизвестно кто под ним скрывается. Биткоин продолжает оставаться уникальным цифровым активом благодаря своей успешной эволюции без наличия руководства.

Любой желающий может проверить историю любых транзакций. Децентрализация подразумевает, что криптовалюта не может быть дважды использована. Децентрализация играет важную роль в распределении монеты и помогла биткоину пройти сквозь многочисленные испытания. Это позволило биткоину предотвратить централизованный контроль над информацией и предоставить всем держателям монет возможность участвовать в принятии решений.

Когда компании, заинтересованные в биткоинах, предприняли попытки изменить размер блока, чтобы увеличить количество транзакций на один блок, отдельные операторы узлов и разработчики яростно выступили против этого предложения. Это подчеркнуло присущую биткоину устойчивость, поскольку экономически могущественные организации не смогли навязать свою волю сети.

5. Сравнение роста стоимости биткоин и роста инфляции

С момента основания биткоина его стоимость росла быстрее, чем инфляция.

Инвесторы рассматривают биткоин как инструмент для борьбы с инфляцией, хотя цели отдельных инвесторов могут быть разными, например, получать прибыль, преумножать капитал или использовать его в качестве средства сбережения. Как показывает экспоненциальный рост цены биткоина, его стоимость, хранящаяся в криптовалюте, росла быстрее, чем сама инфляция. Даже в 2021 году — скромном для биткоина — криптовалюта выросла на 59,8%, что значительно выше, чем инфляция в большинстве стран.

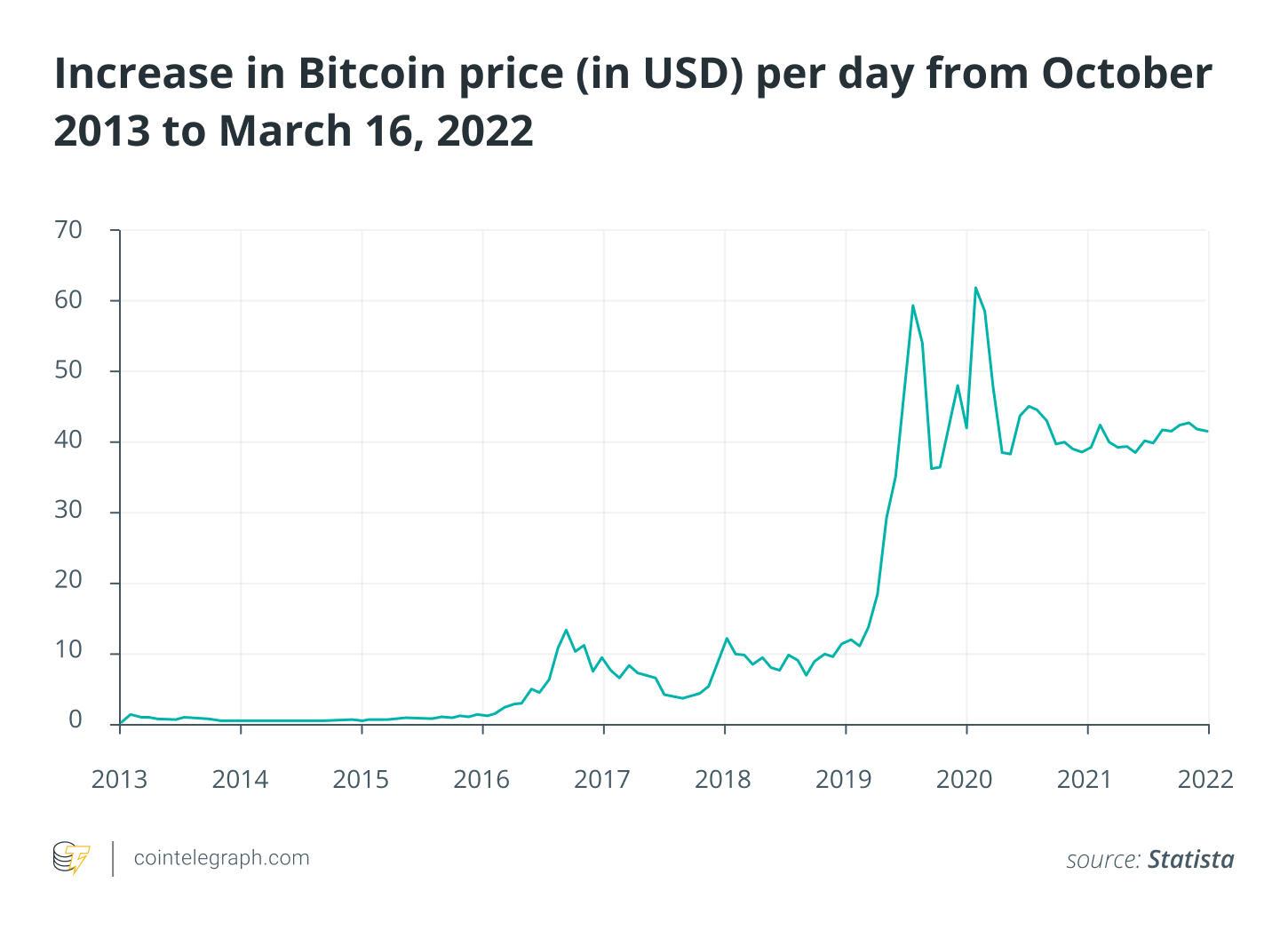

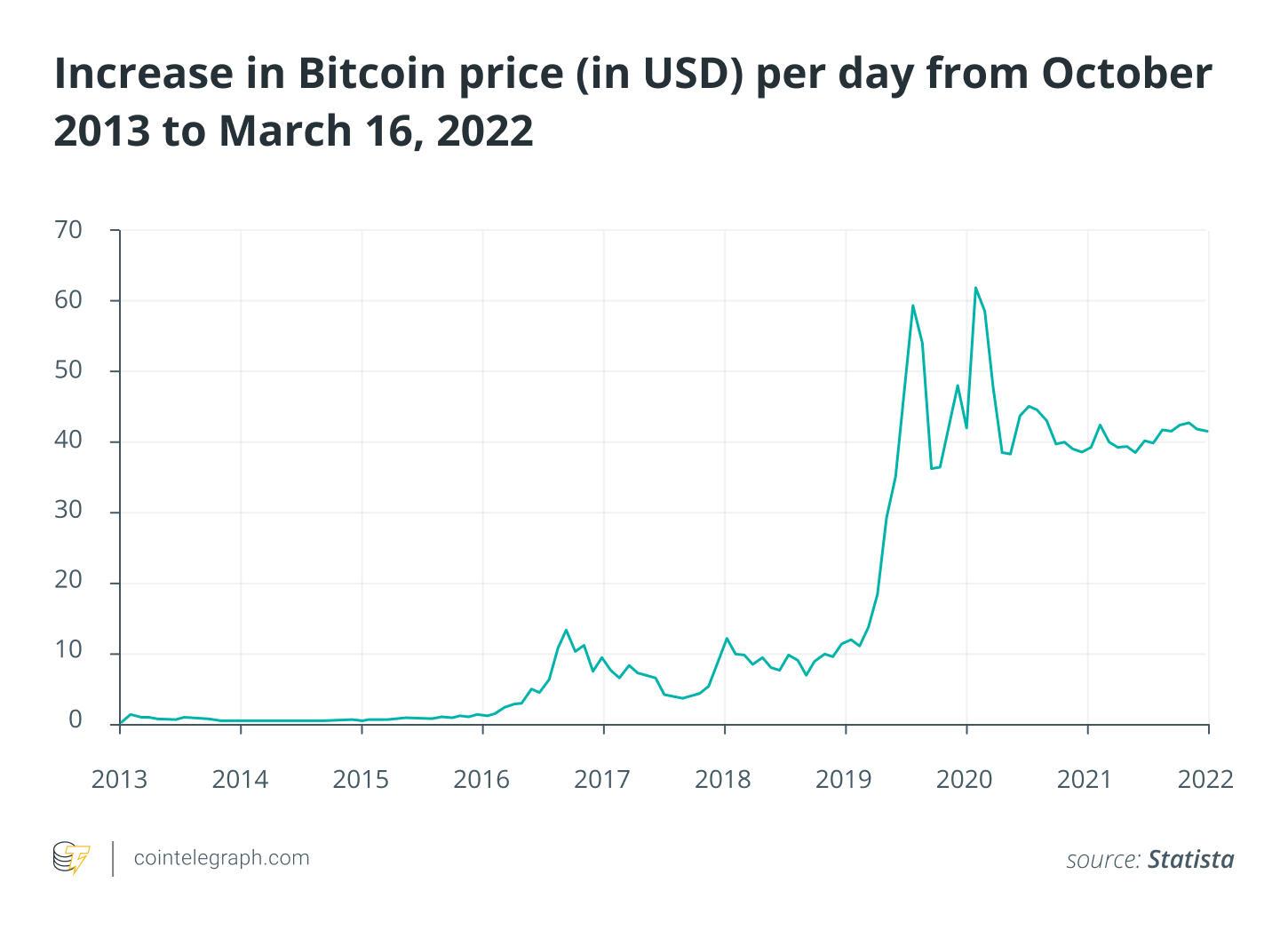

Следующий график иллюстрирует рост цены биткоина с октября 2013 года по март 2022 года в долларах США.

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г.

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г

6. Защищает ли биткоин от инфляции?

Статистика указывает на то, что биткоин опередил инфляцию гораздо лучше, чем такие традиционные активы, как золото, недвижимость и акции.

Биткоин как актив функционирует очень хорошо, справляется с инфляцией и превосходит ее с большим отрывом. Статистика наглядно демонстрирует, что доходность вложений в биткоин намного выше, чем в таких активах, как золото, недвижимость, акции и другие традиционные активы.

Основные принципы биткоина, такие как ограниченное предложение и децентрализация, позволяют говорить о нем. Как об активе, который способен защитить от инфляции.

Автор: Эльвир, аналитик Freedman Сlub Crypto News

1.Инструменты защиты от инфляции

Может ли биткоин служить инструментом защиты от инфляции? Для начала рассмотрим, что такое инфляции и каковы традиционные способы защиты от нее.

Инфляция существует во всех экономиках. И всегда трейдеры, инвесторы и обычные люди пытаются защитить свои сбережения и капиталы от обесценения в результате инфляции. Традиционными инструментами для этого являются золото, акции и недвижимость, цены которых, как правило, растут при высокой инфляции. Необходимо понимать, что у этих инструментов есть некоторые ограничения.

В последнее время драгоценные металлы, золото и серебро, оказываются не столь эффективным инструментом по защите от инфляции на коротких временных отрезках. В 2021 году золото теряло в цене. Недвижимость – это низкликвидный инструмент, несущий в себе высокие транзакционные издержки и требующий постоянного управления и обслуживания. Акции несут риски снижения цены, требуют наличия определенных навыков у инвесторов.

2. Определение инфляции

Инфляция – это снижение покупательской способности валюты. Как правило, индикатором инфляции является индекс потребительских цен (ИПЦ).

При росте цен на товары и услуги покупательская способность валюты снижается. Для покупки того же набора товаров и услуг требуется больше денег. К примеру, если раньше некий товар стоил 10 долларов, а сегодня этот же товар стоит 15 долларов, это говорит о снижении покупательской способности.

На приведенной диаграмме видно, как многократно выросли цены на товары в США в период с 1960 по 2021 год:

Для расчета индекса потребительских цен (ИПЦ) используют средневзвешенные значения различных товаров и услуг. Показатель ИПЦ влияет на процентные ставки, заработную плату, государственные пособия, налоговые льготы, пенсии и другие выплаты и платежи.

3. Методы защиты от инфляции

Размещение денежных средств в золоте, недвижимости, акциях и криптовалютах помогает сберегать покупательскую способность денег от инфляцию.

Хранение средств в виде наличных приводит к их постепенному обесценению и утрате ими своей покупательской способности. Это способствует вложениям средств в инвестиционные инструменты, например, в золото, недвижимость, акции и криптовалюты. С появлением и широким распространением криптовалют, стал актуален вопрос о том, могут ли они быть защитным механизмом от инфляции.

Для того, чтобы быть признанным инструментом защиты от инфляции, необходимо, чтобы рассматриваемый вид инвестиций позволял сохранять покупательскую способность вложенных в него денег. Иначе говоря, цена такой инвестиции должна расти или, по крайней мере, не меняться. Основные свойства таких инвестиций заключаются в их редкости, доступности и долговечности.

Золото как защитный инструмент от инфляции

В прошлом были периоды, когда золото не являлось защитой от инфляции. Вопреки ожиданиям роста золота, как инструмента защиты от инфляции, в 1980-х годах вложения в золото приносили убытки инвесторам.

В последние годы золото перестало быть привлекательным в качестве инструмента защиты от инфляции. Во время пандемии COVID-19 и после нее спрос на золото не повышался выше обычных значений. Золото, как и раньше, считается надежным инструментом инвестирования на длительный срок, но не столь надежным, когда речь идет о небольших сроках.

Недвижимость как защитный инструмент от инфляции

Во время ипотечного кризиса 2007 года в США лопнул пузырь на рынке жилья в США. Это дало основания полагать ,что недвижимость не всегда выступает в качестве надежной защиты от инфляции.

Продолжительное время вложения в недвижимость считались эффективным инструментом защиты от инфляции. Однако лопнувший пузырь на рынке жилья в США перевернул этот взгляд. В марте 2007 года продажи жилья и цены на него в США резко упали. Согласно данным Национальной ассоциации риелторов (NAR), продажи жилья упали на 13% до 482 000 с максимального уровня в 554 000 в марте 2006 года.

В США в частности, и во всем мире в целом, цены на недвижимость зависят от таких факторов, как государственная политика, политическая и экономическая стабильность страны, демографические и экономические процессы, географическое положение и инфраструктура. На этот рынок воздействует очень много параметров, многие из которых неочевидны для обычных людей.

Акции как защита от инфляции

Долгосрочные инвестиции в фундаментально сильные акции опережают рост инфляции.

Как правило, акции помогают в защитить инвестиций от инфляции. Кратковременные снижения являются лишь колебаниями в их долгосрочном тренде. Но не все акции могут служить защитой от инфляции. Нужно выбирать акции таких компаний, которые имеют сильную фундаментальную базу и способны приносить своим акционерам высокие дивиденды.

И золото, и недвижимость, и акции регулируются централизованными институтами

Перечисленные выше традиционные виды инвестиций регулируются централизованными органами власти и регуляторами, что позволяет влиять на их ценообразование и манипулировать их стоимостью.

Стоимость активов напрямую зависит от политики централизованных институтов власти, таких как правительства и центральные банки. Инвестиции, которые зависят от решений вышестоящих органов, и на которые не может повлиять инвестор, сложно идентифицировать как надежные.

4. Основополагающие принципы биткоин

Биткоин — эффективный инструмент защиты от инфляции благодаря его ограниченному предложению и децентрализации. Эти факторы влияют на его дефицитность и устойчивость.

Для ответа на вопрос о том, может ли биткоин защитить от инфляции, рассмотрим его через призму его ограниченного предложения и децентрализации.

Ограниченное предложение означает дефицит

Предложение биткоинов (BTC) было изначально на программном уровне ограничено 21 миллионом монет. В настоящее время добыто уже 19 миллионов биткоинов. То есть 90% биткоинов было добыто в течение 12 лет с момента создания первой криптовалюты.

Основной причиной инфляции является необеспеченная эмиссия денег, когда государство в лице центрального банка печатает деньги, что приводит к росту предложения денежные знаки непомерно, что приводит к их обесценению. Согласно экономической теории инфляция растет, когда денежная масса в обращении увеличивается быстрее, чем растет реальный объем производства товаров и услуг. Когда количество денег увеличивается, это приводит к росту спроса на товары и услуги, что, в свою очередь, ведет к росту цен на них.

Заранее установленные лимиты на количество биткоинов в обращении гарантируют от избыточного предложения биткоина и связанного с этим инфляционного давления. Кроме того, примерно каждые четыре годовой объем добычи биткоина снижается на 50%. Учитывая это можно сделать вывод о том, что объем майнинга биткоина будет в два раза меньше объема добываемого золота. К тому же объем добычи биткоина будет тольок снижаться, делая его более дефицитным, чем металл, и повышая его стоимость.

Децентрализация — залог обеспечения устойчивости

Децентрализованная структура Биткоина оберегает его от контроля централизованных органов. Распределенная по тысячам узлам, которые функционируют по всему миру, сеть биткоина устойчива к любым внешним давлениям, которые могут попытаться изменить ее денежно-кредитную политику и поставить под угрозу ее базовый принцип дефицитности. В этом отношении традиционные валюты не могут конкурировать с биткоином.

В традиционной системе возможно оказать влияние на решения органов или организаций путем оказания давления или дачи взятки. В сети биткоина это невозможно, так как в ней изначально отсутствует центральный орган, на который можно было бы повлиять, или членов которого можно было бы подкупить. Основатель биткоина Сатоши Накамото – это псевдоним, и неизвестно кто под ним скрывается. Биткоин продолжает оставаться уникальным цифровым активом благодаря своей успешной эволюции без наличия руководства.

Любой желающий может проверить историю любых транзакций. Децентрализация подразумевает, что криптовалюта не может быть дважды использована. Децентрализация играет важную роль в распределении монеты и помогла биткоину пройти сквозь многочисленные испытания. Это позволило биткоину предотвратить централизованный контроль над информацией и предоставить всем держателям монет возможность участвовать в принятии решений.

Когда компании, заинтересованные в биткоинах, предприняли попытки изменить размер блока, чтобы увеличить количество транзакций на один блок, отдельные операторы узлов и разработчики яростно выступили против этого предложения. Это подчеркнуло присущую биткоину устойчивость, поскольку экономически могущественные организации не смогли навязать свою волю сети.

5. Сравнение роста стоимости биткоин и роста инфляции

С момента основания биткоина его стоимость росла быстрее, чем инфляция.

Инвесторы рассматривают биткоин как инструмент для борьбы с инфляцией, хотя цели отдельных инвесторов могут быть разными, например, получать прибыль, преумножать капитал или использовать его в качестве средства сбережения. Как показывает экспоненциальный рост цены биткоина, его стоимость, хранящаяся в криптовалюте, росла быстрее, чем сама инфляция. Даже в 2021 году — скромном для биткоина — криптовалюта выросла на 59,8%, что значительно выше, чем инфляция в большинстве стран.

Следующий график иллюстрирует рост цены биткоина с октября 2013 года по март 2022 года в долларах США.

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г.

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г

Увеличение цены биткоина (в тысячах долларов США) с октября 2013 г. по март 2022 г

6. Защищает ли биткоин от инфляции?

Статистика указывает на то, что биткоин опередил инфляцию гораздо лучше, чем такие традиционные активы, как золото, недвижимость и акции.

Биткоин как актив функционирует очень хорошо, справляется с инфляцией и превосходит ее с большим отрывом. Статистика наглядно демонстрирует, что доходность вложений в биткоин намного выше, чем в таких активах, как золото, недвижимость, акции и другие традиционные активы.

Основные принципы биткоина, такие как ограниченное предложение и децентрализация, позволяют говорить о нем. Как об активе, который способен защитить от инфляции.

Автор: Эльвир, аналитик Freedman Сlub Crypto News

Основные отличия криптовалюты от

1. Что лучше – акции или криптовалюта? Инвестиции в акции – традиционный способ вложения капитала, в то время какКак сделать технический анализ для

Как научиться криптотехническому анализу Технический анализ — это метод, позволяющий определить, как и когда торговатьРасширенная работа со

Данная методичка предназначена, в первую очередь, для крипто энтузиастов, которые хотят научиться разбираться в томЧто такое Лонг и Шорт в трейдинге

Лонг или Шорт? Вот в чем вопрос. Когда дело доходит до торговли, мы называем длинные позиции ордерами на покупку,Особенности выживания майнинга в

Майнеры криптовалюты зарабатывали миллионы на цифровой валюте за счёт наличия в Китае избыточной электроэнергии. НовыеПочему криптовалюты имеют высокую

Наличные деньги теряют свою востребованность, а цифровые, наоборот, получают все большее распространение. От этого Курс криптовалют

Курс криптовалют BTC BTC |

98419.4  |

ETH ETH |

3364.99  |

EOS EOS |

0.7705  |

XRP XRP |

1.5421  |

LTC LTC |

102.93  |

Актуальность 2024-11-23 12:50:07

Динамика курсов валют