История и перспективы Robinhood

Robinhood когда-то наводил ужас на Уолл-Стрит. Но сейчас акции брокера упали на 73%, а увольнения ударили по моральному духу. Похоже, в истории Robinhood Markets начинала разворачиваться новая глава.

История Robinhood

Это было 29 июля 2021 года — день IPO. Калифорнийская брокерская компания, которая перевернула то, как люди покупают и продают акции, только что столкнулась с 18-месячным потоком новых инвесторов, нахлынувших на финансовые рынки, и, наконец, готовилась представить свои собственные акции после многих лет колебаний в вопросе, стоит ли и когда это делать.

Robinhood построила свой бизнес для нового поколения инвесторов, и благодаря этому его популярность резко возросла в разгар пандемии. За год, предшествовавший 31 марта 2021 года, общий объем чистых финансируемых счетов в Robinhood вырос на 151% до 18 миллионов, активы под управлением выросли на 321% до 80,9 млн долларов, а общая чистая выручка выросла на 309% до 522,2 млн долларов.

Безусловно, не все в последние несколько лет шло гладко. Были сбои, регулирующие органы начали беспокоиться из-за опасений по поводу геймификации, и, конечно же, были акции мемов в январе 2021 года, когда сообщество дневных трейдеров, объединившись в Reddit, агрессивно подняло акции таких компаний, как GameStop и AMC Entertainment, что Robinhood (наряду с другими представителями отрасли) был вынужден приостанавливать заявки на покупку на длительное время. Вскоре после этого последовал экстренный сбор средств, слушания в Конгрессе и множество судебных исков.

Тем не менее, IPO вновь вызвало шумиху вокруг компании. Таким образом, когда Robinhood официально вышел на публичные рынки, индивидуальные и институциональные инвесторы — от WallStreetbets до самой Уолл-Стрит — наверняка задумались о том, чтобы вложить свои деньги в то, что многие отраслевые аналитики уже давно утверждают, может стать следующей великой брокерской компанией.

Азарт в отношении Robinhood сегодня пропал

Год спустя, в то время как брокерские компании всех мастей сталкиваются с серией ударов из-за ухудшения макроэкономических условий в США, Robinhood, похоже, пострадал больше, чем большинство других. Использование сервиса упало в первом квартале на 10% в годовом исчислении. В апреле Robinhood уволила 9% штатных сотрудников, понимая, что вызванный пандемией гиперрост компании привел к «некоторым дублирующим ролям и должностным функциям, а также к большему количеству уровней и сложности, чем это оптимально», — написал генеральный директор Влад Тенев в своем отчете. За последний год акции упали на 73% по сравнению с закрытием в первый день торгов. И слухи о том, что компания созрела для того, чтобы стать объектом поглощения, начали циркулировать.

Руководители Robinhood годами говорили о планах диверсифицировать брокерский бизнес и стать чем-то большим, чем просто приложение на телефонах людей, где они покупают DOGE, GME и TSLA. Но потребность в том, чтобы Robinhood стала Robinhood 2.0 — своего рода финансовым супермаркетом, созданным для роста вместе с более молодой клиентской базой компании, — в последнее время стала гораздо более очевидной.

«Ни одна фирма не начинает с комплексного предложения», — говорит главный брокер Robinhood Стив Квирк. «Robinhood был известен как место, где вы раньше совершали сделки с акциями, затем были добавлены опционы, но, чтобы иметь возможность расти с этой клиентской базой, вы должны дать им другие вещи, которые им понадобятся».

Имея 22,8 миллиона финансируемых аккаунтов на своей платформе — более чем на 300% больше, чем в конце 2019 года — Robinhood уже начала развертывание набора новых продуктов и услуг для реализации своего видения. Некоторые из них из мира криптографии. Другие связаны с более традиционными брокерскими предложениями, такими как кредитование акциями.

Но получение прибыли со счетов, на каждом из которых всего несколько тысяч долларов, — непростая задача, говорят руководители отрасли. Также автоматически не увеличивает прибыль расширение за границу. Не помогает и то, что почти каждый другой стартап в области финансовых технологий преследует подобное видение своих приложений. Многие на Уолл-стрит уже пришли к выводу, что Robinhood в конечном итоге станет частью более крупной организации — будь то криптовалютная биржа Сэма Бэнкмана-Фрида FTX, инвестиционно-банковский гигант Goldman Sachs или что-то еще. Теперь вопрос в том, есть ли у Robinhood достаточно времени, чтобы построить свои собственные амбициозные планы до того, как стервятники начнут всерьез кружить, или компания уже упустила свое окно, чтобы стать следующей великой брокерской компанией.

Robinhood взлетел как ракета

Запущенный публично в 2015 году под девизом демократизации финансов, рост Robinhood в брокерском бизнесе вполне может однажды стать предметом фольклора Уолл-стрит. Компания, основанная Теневым и выпускником Стэнфорда Байджу Бхаттом, с самого начала была индивидуалистом. Он предложил инвесторам новый тип брокерских услуг для эпохи Интернета — например, такой, который упростил открытие счета из приложения. Дизайн был удобным, с понятными диаграммами и яркой графикой. По сравнению с замысловатыми и неуклюжими платформами, которые действующие операторы предлагали клиентам в App Store, это было революционно.

И, конечно же, Robinhood не ставил ограничения по минимальным счетам и комиссиям, что в то время, когда устаревшие брокеры взимали более 9,99 долларов за сделку, делало его намного более привлекательным.

«Очевидно, что это взлетело как ракета», — говорит Марк Кейси, основатель и генеральный директор Apcela, который впервые встретил Тенева и Бхатта примерно в 2009 году, когда дуэт пытался продвигать технологию высокочастотного трейдинга под названием Chronos Research из Robinhood. «Они забрали изнанку рынка, до которой никому не было дела и смогли масштабироваться».

Компания была не первой, кто предложил торговлю без комиссии. Другой стартап под названием Zecco пытался сделать что-то подобное несколько лет назад, но в конечном итоге не смог добиться большого успеха в то время. По словам Квирка, ранее работавшего в брокерской фирме, такие компании, как TD Ameritrade, тоже играли с этой идеей раньше. Но компания, теперь принадлежащая Чарльзу Швабу, никогда не была уверена, что сможет добиться роста, необходимого для компенсации сокращения комиссионных, говорит Квирк.

Вместо комиссий начинающая брокерская компания полагалась (и продолжает полагаться) на давно используемую систему, известную как оплата за поток ордеров, когда брокерские компании взимают плату с быстрых торговых фирм с Уолл-стрит с такими именами, как Susquehanna и Virtu и Citadel Securities, за выполнение клиентских ордеров. В свою очередь, Robinhood смогла оправдать отказ от взимания с клиентов каких-либо явных торговых сборов. Вскоре почти все, казалось, слышали о Robinhood.

«Рост их счетов в течение первых шести месяцев был не тем, что мы видели раньше», — говорит Билл Капуцци, генеральный директор Apex Fintech Solutions, которая заключала сделки для Robinhood в течение многих лет после ее первого запуска. «У них был удивительный рост без необходимости тратить безумные сегодняшние затраты на привлечение клиентов. И это само по себе говорит о том, что они были на верном пути».

К концу 2015 года у Robinhood было 300 000 чистых счетов. А через год уже 700 000. И это не остановилось на достигнутом. Через пять лет после запуска приложения у Robinhood было 12,5 млн профинансированных аккаунтов. Венчурное финансирование тоже оказалось немалым — через два года после того, как приложение было запущено, Robinhood достигла статуса единорога с серией C на 110 миллионов долларов.

«Это превзошло наши ожидания, когда они достигли миллиарда», — сказал генеральный партнер Social Leverage Говард Линдзон, который основал Stockwits и инвестировал в seed раунд Robinhood.

Когда в начале 2020 года разразился COVID-19, Robinhood был на вершине успеха. Несколькими месяцами ранее, после нескольких лет растущего давления со стороны разочарованных клиентов, которые устали от комиссионных сборов, остальная часть брокерской индустрии последовала примеру Robinhood и ушла в ноль, начав серию приобретений, в результате которых Schwab поглотил TD Ameritrade, а Morgan Stanley добавил E*TRADE под своим корпоративным зонтиком. И хотя комиссии официально ушли в прошлое, Robinhood все еще, казалось, имел преимущество над конкурентами благодаря своей встроенной привлекательности для масс, что сделало его популярным приложением для множества розничных инвесторов, которые будет накапливаться на рынке в течение следующих двух лет, будь то от скуки, увлечения акциями мемов или реального интереса к инвестированию в долгосрочной перспективе.

Даже семья Квирков не смогла устоять перед его очарованием. Пока Квирк еще работал в TD Ameritrade, бывший биржевой трейдер из Чикаго сумел убедить трех своих дочерей открыть брокерские счета.

В конце концов Квирк сам присоединился к Robinhood, заняв должность главного брокера в январе. Теперь он вместе с остальными топ-менеджерами Robinhood сталкивается с загадкой, которая долгое время сбивала с толку брокерские компании, а также стартапы в целом, которые построили свой бизнес на одном: как мы растем вместе с нашими клиентами?

Трудный путь к диверсификации

Сегодня Robinhood по-прежнему в значительной степени — это то же приложение для розничной торговли, что и в 2015 году. И в этом заключается проблема.

В брокерском бизнесе волатильность всегда будет фактором — как в формировании результатов компании, так и в самих результатах. Рынок движется вверх и вправо? Тогда инвесторы покупают, что означает хорошие новости для компаний — брокерских контор, маркет-мейкеров, бирж и т. д., — которые переплелись в лабиринте процесса, лежащего в основе совершения сделки. Но последствия становятся более очевидными, чем больше компания зависит от торговых доходов.

В настоящее время Robinhood получает подавляющую часть своих доходов от платежей за поток заказов.

Доходы, основанные на транзакциях, составили 73% от общей суммы денег, полученных в первом квартале. Из них более половины приходится на сделки с опционами, совершенные клиентами брокерской конторы. Криптовалюты представляли 25% доходов от транзакций, в то время как акции составляли около 17%.

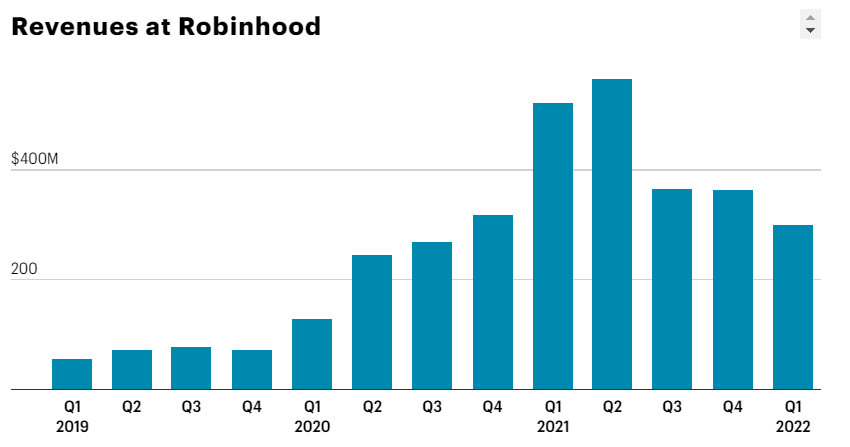

Итак, когда все, от акций мемов до крупнейших биржевых фондов и криптовалют, находится на подъеме, бизнес, подобный Robinhood, растет. В ходе пандемии общая чистая выручка компании резко выросла с 72 миллионов долларов в четвертом квартале 2019 года до пика в 565 миллионов долларов во втором квартале прошлого года. И, конечно же, верно и обратное. С тех пор, как акции США скорректировались, криптовалюта начала падать, и началось отступление розничных инвестиций, выручка Robinhood упала до 299 миллионов долларов в первом квартале.

«Маятник качнулся слишком далеко в положительную сторону в начале 2021 года, и я бы сказал, что мы слишком далеко качнулись в другую сторону», — говорит аналитик JMP Securities Девин Райан. «Это ненормальная среда».

Robinhood уже много лет работает над стабилизацией своих доходов. Например, в 2016 году Robinhood представила свою платформу подписки Robinhood Gold, которая предлагает более сложный торговый опыт, чем базовый, за ежемесячную абонентскую плату, которая сегодня составляет 5 долларов. Бхатт, соучредитель компании, сравнил ее с тем, чем Amazon Prime была для Amazon в то время.

Однако неясно, насколько помогают платежи по подписке Gold. Robinhood включает платежи в свою более широкую категорию «другие доходы», на долю которых приходилось 8,7% доходов в первом квартале. Предложение по подписке также предлагает компании еще один источник дохода в виде маржинальных процентов, и это составляет 11,7% от общего дохода Robinhood в первом квартале, что делает его четвертым по величине источником дохода компании.

Даже когда в 2021 году состоялось IPO, Тенев говорил о том, что Robinhood хочет стать «самым надежным и наиболее культурно значимым финансовым приложением в мире».

«Каждый раз, когда вы получаете зарплату, мы хотели бы, чтобы вы делали это через Robinhood. Ваш резервный фонд, оплата счетов, ваши повседневные расходы — мы бы хотели, чтобы клиенты использовали нас для этого», — Тенев заявил тогда Ассошиэйтед Пресс. «И, конечно же, все виды инвестирования, от более дискреционных инвестиций до долгосрочных пенсионных сбережений».

Тем не менее, с охватом, который сегодня больше, чем когда-либо, стремление Robinhood к расширению должно идти дальше.

«Одна из самых трудных задач — привлечь внимание и привлечь новых инвесторов, и они преуспели в этом», — говорит Ларри Табб, глава отдела исследования структуры рынка в Bloomberg Intelligence. «Задача состоит в том, как перевести этих инвесторов с экономически сложной бизнес-модели на модель чистой прибыли?»

Компания уже начала делать то же самое в огромном и часто бурном мире криптовалют. Это связано с тем, что Robinhood рассматривает цифровые активы как способ расширения на международном уровне, говорит Квирк, добавив, что около 60% счетов в Robinhood торгуют криптовалютой. Итак, в апреле Robinhood подписала сделку по приобретению британской компании по производству криптоактивов Ziglu, добавила несколько новых крипто-токенов на свою платформу, увеличив их общее количество до 13, и запустила свой долгожданный крипто-кошелек. Вскоре после этого компания объявила, что работает над новым кошельком Web3.

Помимо криптографии, Robinhood также начал создавать более традиционные предложения, такие как пенсионные счета и кредитование ценными бумагами. В марте Robinhood представила новую дебетовую карту. Кроме того, компания работает над добавлением новых уровней услуг и возможностей в свой основной бизнес — трейдинг, например, круглосуточное инвестирование в акции.

«Скорость всех вещей, над которыми мы работаем и которые выходят, никогда не была лучше», — говорит Квирк. «Сейчас мы находимся в хорошем темпе. Рынок не был велик, но мы собираемся продолжать в том же духе и, надеюсь, создадим замечательное предложение, которое удержит людей здесь и привлечет гораздо больше».

Будет ли этого достаточно, покажет время.

Слухи о сделках на Уолл-стрит

Томас Петерффи, миллиардер, основатель и председатель Interactive Brokers говорит: «Я не думаю, что они смогут получать прибыль, пока будут действовать сами по себе, им придется слиться с другой организацией, которая может предложить больше услуг».

То, насколько быстро и последовательно Robinhood сможет внедрять свои новейшие продукты и услуги, будет иметь решающее значение для компании в ближайшие месяцы и годы, особенно если в США наступит рецессия, как все чаще считают экономисты. Однако, если это не удастся, переговоры о приобретении Robinhood, похоже, созреют, чтобы только ускорить движение на Уолл-стрит.

Один из руководителей отрасли говорит: «Консолидация определенно произойдет. Теперь, независимо от того, будет ли Robinhood на переднем крае или в конце, это будет разыгрываться в течение следующих 12–18 месяцев».

Любая сделка, вероятно, должна заключаться со значительной премией, говорит Райан из JMP. В конце концов, Тенев и Бхатт владеют контрольным пакетом акций компании с правом голоса. Но есть признаки того, что интерес растет. Сообщается, что криптовалютная биржа FTX ведет внутренние переговоры о подаче заявки на приобретение компании. Согласно данным S&P Global Market Intelligence, ее генеральный директор Бэнкман-Фрид является четвертым по величине акционером Robinhood по состоянию на 19 июля.

«Мы воодушевлены деловыми перспективами Robinhood и потенциальными способами, которыми мы могли бы сотрудничать с ними, и я всегда был впечатлен бизнесом, который построили Влад и его команда», — сказал Бэнкман-Фрид в заявлении, когда новость впервые появилась. «При этом активных разговоров о слияниях и поглощениях с Robinhood не ведется».

Безусловно, сегодня Robinhood далеко не в отчаянном положении. На его балансе более 6 миллиардов долларов наличными и их эквивалентами, и многие, такие как Райан, по-прежнему считают Robinhood брокерской компанией будущего.

«Они только царапают поверхность», — говорит аналитик JMP. «Слишком рано говорить, были ли они успешными или нет, потому что мы только на ранних стадиях этой эволюции».

Однако внутри компании некоторые сотрудники находятся в напряжении. Беглый взгляд на анонимное приложение для поиска карьеры Blind, показывает, что сотрудники стали обеспокоены количеством уходящих людей, крахом акций и общим катанием на американских горках, в котором оказалась компания на протяжении последних нескольких лет.

«У вас здесь куча трудолюбивых людей, — писал кто-то в июле, — но моральный дух мертв».

Для топ-менеджера Robinhood, начавшего свою карьеру в неделю после краха 1987 года, рыночные крахи — старые новости. Но многие сотрудники брокерской конторы того же возраста, что и ее клиенты, говорит он, а это означает, что немногие когда-либо испытывали спад такого масштаба в своей профессиональной жизни. Тем временем Квирк советует инвесторам, сотрудникам, кем бы они ни были, принять крипто-мантру о продолжении строительства зимой. Потому что одно можно сказать наверняка: хотя пандемия, возможно, еще не закончилась, расцвет торговли, который пришел с ней и помог превратить Robinhood в колосса за последние два года, закончился.

«Мы больше не получаем стимулирующие чеки, сидя дома весь день в поисках, чем бы заняться», — говорит директор по исследованиям Alphacution Research Conservatory Пол Ровади. «Мы снова в школе. Мы снова на работе. На самом деле мы не можем позволить себе роскошь смотреть в наши телефоны весь день, торгуя Tesla».

Автор: Эльвир, аналитик Freedman Сlub Crypto News

Антон Эльстон: технологии

Предлагаем вашему вниманию интервью с IT-предпринимателем Антоном Эльстоном, CEO метавселенной DEXART, сооснователем иВосстановление крипторынка:

Аналитики Glassnode рассматривают новый восходящий импульс на крипторынке, исследуют его катализаторы и анализируютРейтинг из топ-50 блокчейнов по

Популярный журнал Forbes составил рейтинг ТОП-50 блокчейнов, получивших применение в разных сферах жизнедеятельностиСентябрь 2021 в цифрах: взлет

Ключевое Биткоин не смог закрепиться выше $50 000, цена скорректировалась к сильному уровню поддержки $40 000. СМайнинговое побоище: как

Каждый майнер помнит времена, когда ферма на шесть видеокарт от Nvidia приносила по 1 ETH в день. То было время прямоIPO Robinhood: о чем нужно знать

Менеджер по работе с частным капиталом криптобиржи Currency.com Валерий об убытках и прибыли популярного Курс криптовалют

Курс криптовалют

BTC BTC |

61285.66  |

ETH ETH |

2762.01  |

EOS EOS |

0.504  |

XRP XRP |

0.5813  |

LTC LTC |

63.83  |

Актуальность 2024-08-14 13:40:06

Динамика курсов валют