Повышение госдолга в США может обрушить веру инвесторов в доллар

США могут столкнуться с новым кризисом.

В мае 2023 года мир внимательно следит за тем, как хозяин американского Белого дома Джо Байден пытается договориться со спикером Палаты Представителей Конгресса США Кевином Маккарти по вопросу повышения «потолка» госдолга. Оба представляют разные партии — Демократическую и Республиканскую, поэтому они из принципа обязаны настаивать на разных позициях, особенно учитывая, что в 2024 году состоятся очередные президентские выборы.

В последний раз «потолок» госдолга США поднимался 16 декабря 2021 года — на 2,5 трлн долларов, до 31,4 трлн долларов. В мае 2023 года стало понятно, что 31,4 трлн долларов сумма может быть достигнута в ближайшее время — и что дальше? Далее, федеральное правительство не будет иметь возможность вновь занимать средства, а значит прекратится оплата государственных служащих, а также произойдет дефолт по ряду облигаций Минфина США, по которым подойдет срок платежа.

Ультиматум Байдена

В истории США бывало, что наступала ситуация, когда занимать больше было нельзя, не платились зарплаты государственным служащим, но выплаты по облигациям Минфина США проходили как нужно. То есть, страна оказывалась в полушаге от дефолта, но не попадала в него.

Почему Макарти не согласен «просто так» поднять «потолок» госдолга? Помимо политических причин, есть и экономическая: республиканцы выступают за более сдержанную бюджетную политику. Если кратко, то Маккарти предлагает Байдену рассмотреть сокращение расходной части бюджета в обмен на изменение лимита заимствований.

Уникальность ситуации 2023 года состоит вот в чем: во всех подобных случаях ранее команда президента США вела переговоры и соглашалась на ряд условий Конгресса США, то есть шла на компромисс. Однако администрация Байдена с самого начала обсуждения вопроса, то есть еще в феврале 2023 года, заявила, что никаких переговоров и компромиссов не будет.

Байден и глава Минфина США Джанет Йеллен не один раз с тех пор повторили, что у Конгресса США есть «обязанность» поднять «потолок» госдолга «без каких-либо условий». 21 мая Байден заявил, что не готов идти на какой-то компромисс и «как президент не может исключать, что наступит дефолт, а это значит, что акции на Уолл-стрит подешевеют как минимум на 45%».

Такую ультимативность Байдена можно связать с тем, что доллар США сейчас испытывает на себе негативное побочное явление тех санкций, которые ввели власти США в отношении России, включая «замораживание» части золотовалютных резервов ЦБ РФ. Дедолларизация идет, и Байдену нужна безусловная поддержка доллару США, как он это понимает — в виде очередного повышения «потолка» госдолга.

Факт дедолларизации в мире не отрицают и в Минфине США: Джанет Йеллен заявила, что она видит стремление все большего числа стран отказаться от расчетов в долларах США, но пока не видит какой-либо реальной альтернативы для американской валюты, а значит — все будет по-прежнему.

Ставка сделана

Между тем, экономист Питер Шифф полагает, что проблемы у США не прекратятся, а лишь усилятся в случае очередного подъема госдолга. В таком случае недоверие к доллару США возрастет, мировые инвесторы еще менее охотно будут покупать долговые бумаги США, и в итоге Шифф прогнозирует момент X, когда критическая масса недоверия к доллару США приведет к тому, что для спасения его стоимости ФРС США будет вынужден резко поднимать ставку. Ещё больше, чем он этот делал, начиная с 2022 года.

Однако, более высокая ставка — это более высокая цена заимствований, а это значит, что инфляция будет рекордно высокой. В отличие от предыдущих кризисов (Великой депрессии 1929-1932 гг. и мирового финансового кризиса 2008-2009 гг.), инфляция в США не будет сбавлять темп, а наоборот расти. Все то, что США импортирует, станет очень дорогим, и американцам придется на какое-то время отказаться от таких товаров, то есть уровень жизнь населения США упадет очень сильно.

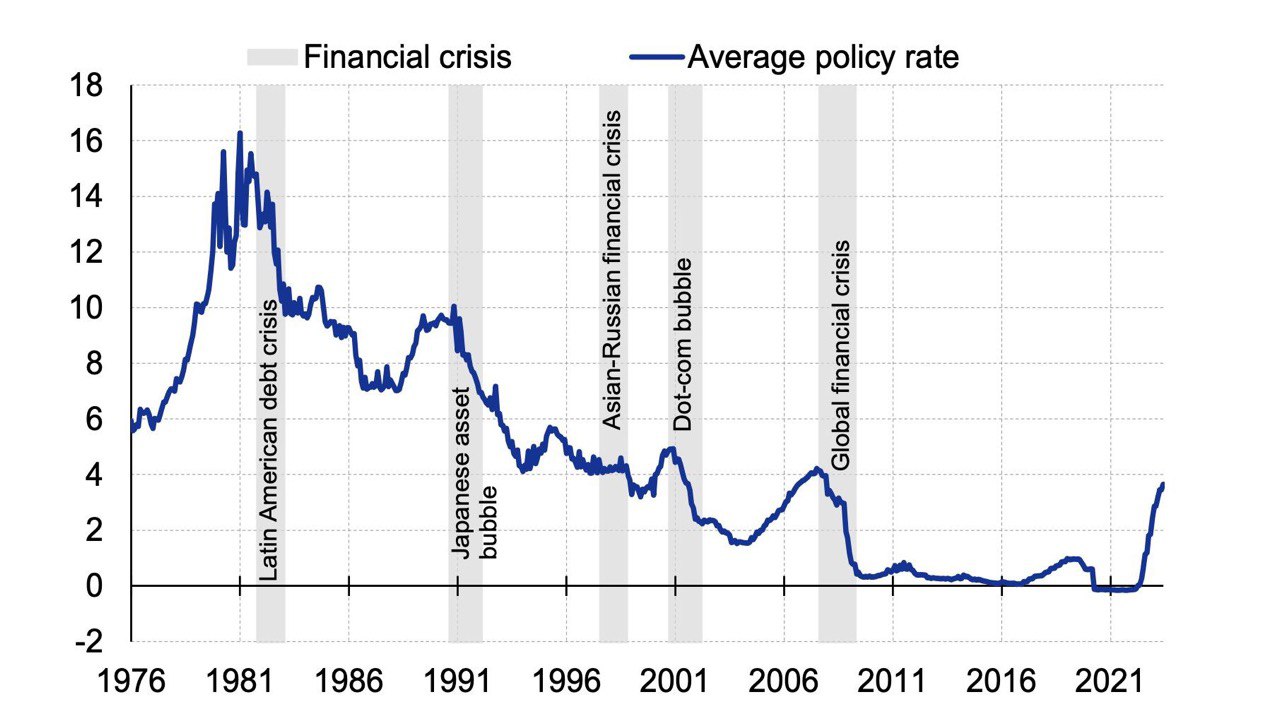

Напомним, что этот сценарий возможен именно при повышении «потолка» госдолга, и он особенно возможен, учитывая, что ФРС США уже реализует политику подъёма ставки, стремясь тем самым обуздать инфляцию. Такой же политики следует и ЕЦБ, а также большинство центральных банков стран мира. Мировая история показывает (рис. 1), что повышенные ставки центральных банков крупнейших стран мира шли рука об руку с кризисами.

рис. 1

Больше долларов или меньше государственных расходов?

А если не повышать «потолок» госдолга? Тогда у властей США будет два пути: либо увеличить эмиссию долларов США, либо сокращать государственные расходы. И то, и другое будет шоком для американцев и приведет опять-таки к снижению уровня жизни. Однако, в случае «повышения» потолка госдолга момент X критического недоверия к доллару США может наступить когда-то в будущем (Питер Шифф полагает, что очень скоро, но все же — не сразу). Если же не повышать «потолок» госдолга, то американцы почувствуют негатив буквально за несколько недель, то есть, если брать исторический масштаб времени — почти сразу.

При этом нужно учитывать, что у американцев есть какие-то накопления, в том числе овеществленные — недвижимость, автомобили. Продажа таких активов может смягчить удар любого кризиса. Если же говорить про ценные бумаги, то такие финансовые инструменты сильно дешевели в предыдущие кризисы, и, скорее всего, это случится и на этот раз.

Но что особенного в нынешней ситуации — это большой вопрос относительно депозитов в банках. Случившийся в марте 2023 года банковский кризис в США показал, что банковские депозиты американцев, если они не застрахованы, находятся под большим риском. Пока этот риск не материализовался, но речь идет о сумме как минимум в 2,7 трлн долларов из 17,1 трлн долларов депозитов: именно столько ФРС США будет вынужден напечатать в случае острого банковского кризиса.

В нынешних спорах Белого дома с Конгрессом США обращает на себя внимание, что, исходя из имеющих резервов правительства, реальные проблемы с выплатами государственным служащим в США могут начаться не в июне, как об этом говорят переговорщики, а несколько позднее. Некоторые аналитики полагают, что речь может идти об июле или даже о первой декаде августа. То есть, время для нахождения решения по повышению «потолка» госдолга еще есть.

Юань — не конкурент доллару США

Самое любопытное во всем этом — это тренд: тренд на дедолларизацию является уже признанным на уровне Минфина США. При этом, дефицитный бюджет США, уменьшение роли США в мировой торговли, а также санкции — это то, что в целом сокращает доверие к доллару США.

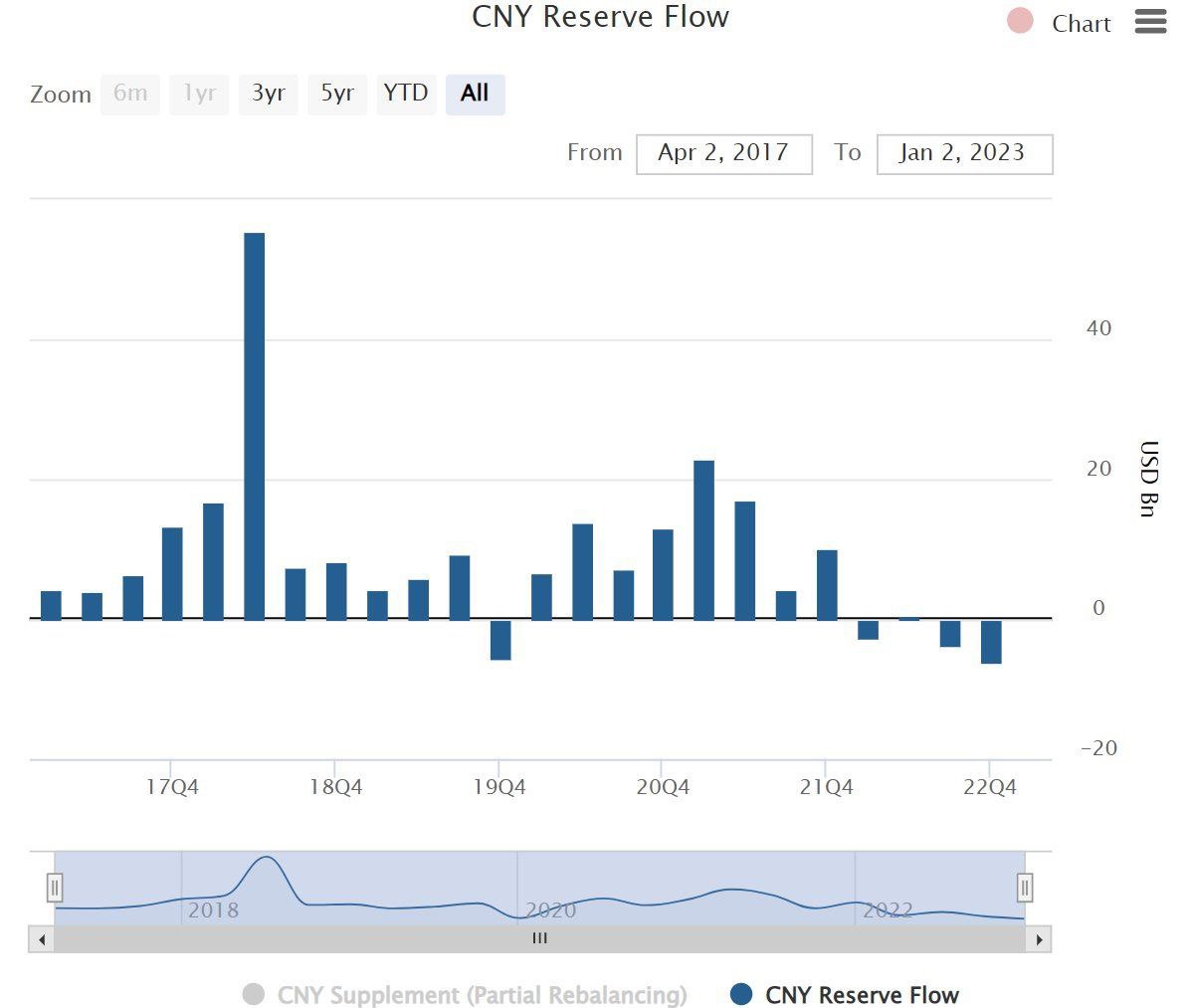

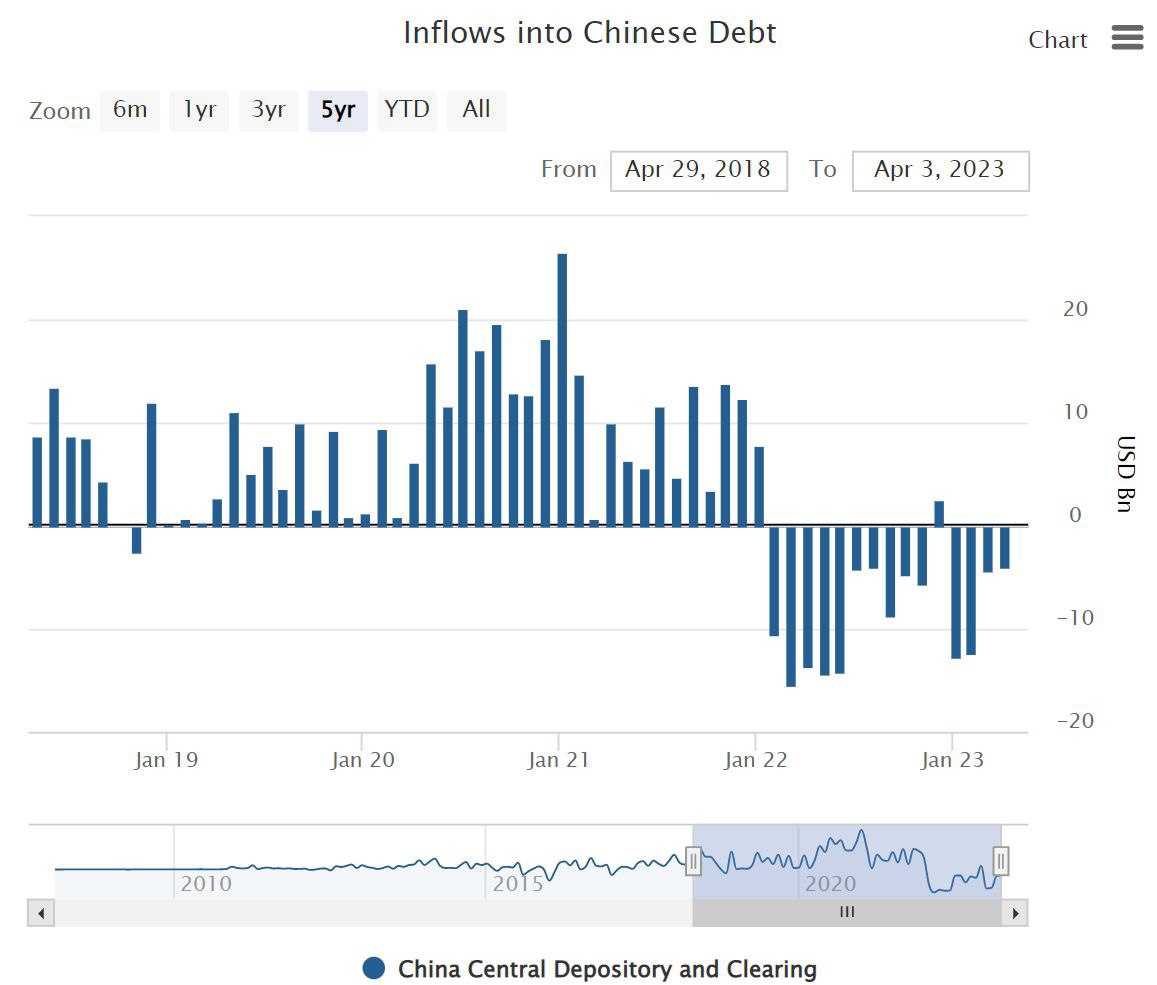

Доллар США сталкивается с конкуренцией со стороны других валют. Но среди классических валют даже юань не может равняться с американской валютой, несмотря на то, что КНР по величине ВВП — вторая экономика мира. Использование юаня в качестве резервов даже сокращается (рис.2), а также уменьшаются вложения инвесторов в китайские долговые бумаги (рис. 3).

рис. 2

рис. 3

Инверсия доходностей и золото

То, что будущее экономики США выглядит неопределенным, показывает так называемая инверсия: доходность коротких облигаций Минфина США сейчас более низкая, чем длинных, хотя в спокойной финансовой среде наблюдается обратное явление. Так, трехмесячные ноты дают доход сейчас 5,24% годовых. А далее — уменьшение доходностей вместо их подъема: 2-летние бумаги (+4,26%), пятилетние (+3,74%), 10-летние (+3,68%).

В мире ищут альтернативу доллару США. Как средство сбережения средств вновь растет популярность золота у американских инвесторов. Но вопрос остается — а что будет средством расчета, валютой, в которых хранят средства центральные банки, если это будет не доллар США?

Цифровые деньги: биткоин, и не только

Ответа на это нет. Очевидно, что инновации в виде блокчейна привели к появлению цифрового юаня (e-CNY), в России в 2023 году будет запущен цифровой рубль. Конкуренция на глобальной финансовой арене будет развиваться уже не между традиционными деньгами, а цифровыми. Конечно, это — немного завтрашний день, так как наличные деньги пока будут пользоваться популярностью в целом ряде стран мира, а это значит, что классический доллар США будет все ещё востребован. Там же, где будут появляться цифровые деньги, они будут замещать потребность в классических долларах США, в том числе во внешней торговле.

Какая роль в этом всем у биткоина? Биткоин — старейшая криптовалюта мира, блокчейн которой устойчив. Может ли биткоин заменить доллар США? Опять-таки, в каких аспектах. Там, где во внешней торговле из-за санкций невозможно получать или оплачивать товары в долларах США, как это происходит с Россией, вопрос об использовании такого способа расчета активно поднимается. При этом, в случае с Россией, вопрос использования биткоина внутри страны решен ЦБ РФ не в пользу этого инструмента. Но и доллар США также запрещен как платежная единица на территории России.

Санкции и доллар США

В случае с долларом США его ключевой функционал — обслуживать сделки между компаниями из разных стран, а также быть теми деньгами, в которых наряду с золотом и другими активами хранят свои средства центральные банки стран мира. Попытки ухода от доллара США стали все более массовыми во внешней торговле — приведут ли они биткоин, токенизированное золото или другие цифровые способы расчета к обретению ими статуса значимых альтернатив для американской валюты — будет понятно в ближайшие месяцы.

Очевидно также, что санкции США в отношении России, а также угроза вторичных санкций в отношении тех стран, компаний и лиц, которые могут помогать Москве обходить ограничения, создает повышенные риски для тех, кто держит доллары США в качестве инструмента сбережения. Понятное дело, что только внутри США можно чувствовать себя комфортно с долларом США, да и то, если закрыть глаза на инфляцию, которая составляет 4,9%. Однако, как полагает экономист Питер Шифф, в реальности она в два раза больше — 9,8% годовых.

В заключение, можно заметить, как ведет себя инвестиционная отдача по разным активам в динамике с начала года (комментарии — излишне): золото (+8,2%), S&P 500 (+9,3%), германский DAX (+16%) и биткоин (+62,2%).

PoS: проблемы и перспективы. Часть

Одна из главных задач статьи – детализация первого материала с помощью как конкретных примеров, так и теоретическиКак промежуточные выборы в США

Промежуточные выборы в США 8 ноября определят не только состав Конгресса США, но и будущий статус криптовалют ВыборыКриптовалюта и фиатные деньги:

“Деньги – это гениальное изобретение человечества наряду с электричеством или атомной энергией, которое подталкиваетЧто способствует росту

Рынок криптовалют отличается большой волатильностью. Не секрет, что именно поэтому цифровые монеты и токены считаютсяТайлер Винклвосс: «Повышение

Конгресс США одобрил повышение лимита государственного долга еще на $2.5 триллиона. По мнению экспертов, это решениеКто «выгоден» биткоину – Трамп или

Известный телеведущий Макс Кейзер объяснил, почему биткоин выиграет от любого исхода президентских выборов в США. Курс криптовалют

Курс криптовалют

BTC BTC |

64800.01  |

ETH ETH |

3147.02  |

EOS EOS |

0.8129  |

XRP XRP |

0.5277  |

LTC LTC |

84.32  |

Актуальность 2024-04-22 06:00:07

Динамика курсов валют