Биржевые кубышки: что ждет стейблкоины во время кризиса?

Что говорит капитализация стейблкойнов о финансовом состоянии своих эмитентов? И как токены послужат своему хозяину во время надвигающегося глобального кризиса?

Стейблкоины – токены с привязкой к доллару США, реже к другой фиатной валюте или золоту – обычно считаются активом-убежищем для криптовалютных трейдеров на периоды высокой волатильности или медвежьего цикла на рынке. Но мало кто задумывается над тем, что стейблкоины – убежище не столько для трейдеров, сколько для самого эмитента токена. С другой стороны, их можно рассматривать как один из видов бессрочной облигации.

Очевидные неочевидные особенности стейблкоинов

Если не останавливаться на совсем уж словарном определении стейблкоина, то у него масса отличий от других токенов. Они известны настолько хорошо, что обычно не вспоминаются и не обсуждаются. Но, возможно, пришло время о них напомнить.

Технически стейблкоины – это производные токены на разных блокчейнах, основанные на смарт-контракте. Этот смарт-контракт как минимум частично управляется эмитентом стейблкоина и может быть остановлен по желанию владельца в любой момент. Токены на любом адресе также могут быть «заморожены» – то есть, не приниматься к обработке контрактом, без чего они не могут быть перемещены.

Еще одна важнейшая особенность стейблкоина в том, что все токены, как сущность на блокчейне, изначально принадлежат их эмитентам, и «выдаются» покупателям во временное пользование. Так же, как банкноты центральных банков и безналичные деньги контролируются ЦБ, а через него – государством. Но потенциальный уровень контроля в блокчейне значительно выше, даже чем в банковской системе.

Погашение стейблкоинов, как и банкнот, находится под управлением эмитента, хотя в нормальных условиях они циркулируют на рынке без его вмешательства. Разумеется, владелец токенов в случае отказа эмитента от их погашения может пойти в суд. Но в случае масштабного кризиса и банкротства эмитента он скорее всего останется с токенами и решением суда в свою пользу, только без денег.

Откуда берется капитализация стейблкоинов? Да, в теории это то же самое общее количество токенов, умноженное на цену. Разница в том, что у стейблкоинов нет рыночной цены. Это средство обмена, а не инвестиций.

В 99+% рыночной жизни 1 xUSDх = $1. Цена, отличная от $1 более чем на 0.1%, у долларового стейблкоина возникает только когда у его эмитента (или рынка в целом) все плохо, или даже очень плохо. Реальная капитализация стейблкоина определяется стоимостью обеспечения. Но актуальность и достоверность публикуемой о резервах информации целиком зависит от эмитента. Так же, как и допуск к ним внешних аудиторов.

Биржевые стейблкоины

Почти 95% капитализации стейблкоинов относится к токенам, которые прямо или опосредованно принадлежат централизованным криптовалютным биржам. Это не удивительно, так как биржам в первую очередь нужна максимально гибкая ликвидность, не связанная с задержками и зарегулированностью банковской системы.

USDT – Bitfinex

USDT – старейший стейблкоин в отрасли, появившийся в далеком 2013 году. Его выпустила никому не известная офшорная компания Tether. И только через три года стало известно, что эта компания – не более чем «прокладка» для крупнейшей на то время криптовалютной биржи Bitfinex. Хотя они не аффилированы напрямую и воздерживаются от комментариев на эту тему, у Bitfinex и Tether общие владельцы.

К чести Tether нельзя не признать, что USDT сохраняет достаточную стабильность, несмотря на многочисленные предсказания краха и другие нелицеприятные моменты. Компания несколько раз проводила аудит резервов и смогла доказать их наличие. Летом 2022 года Tether заключила соглашение с итальянской аудиторской компанией для проведения ежемесячной аттестации.

Аналитики криптовалютного рынка уже много раз подмечали, что активная эмиссия USDT начинается в периоды бычьего тренда биткоина. Причем далеко не факт, что она поддерживается соответствующим увеличением долларовых резервов. Вполне вероятно, что они «подтягиваются» постепенно, на протяжении месяцев. Биржа может себе это позволить, так как долгое время не проводила регулярного аудита резервов, и тем более резервы не имеют прямой технической связи с выпуском токенов.

USDT много лет остается бессменным лидером рынка стейблкоинов. Его текущая капитализация немного меньше $68 млрд, а в мае 2022 года она поднималась выше $83 млрд. Также USDT остается рекордсменом по количеству поддерживаемых блокчейнов – сейчас токен обращается на 13 цепочках 1 и 2 уровней, и планируется расширение списка. Однако более 90% USDT сосредоточено на Tron и Ethereum в почти равных долях – примерно по $32 млрд.

USDC – Coinbase и Circle

Стейблкоин USDC сначала был запущен платежной компанией Circle, принадлежащей основателю Twitter Джеку Дорси (Jack Dorsey). Однако широкая популярность к нему пришла после того, как токен перешел под управление консорциума Circle с крупнейшей в США криптовалютной биржей Coinbase. Это помогло USDC получить миллионную аудиторию, а вскоре выйти за пределы экосистемы Coinbase на глобальный рынок, что до сих пор не удалось большинству стейблкоинов.

Этот стейблкоин можно отнести к биржевым частично – за его обеспечение отвечает не только Coinbase, но и Circle. Функция Coinbase также заключается в его распространении на рынке и поддержании ликвидности.

Сейчас USDC – второй по капитализации стейблкоин на рынке, она составляет $49.6 мдрд. Кроме того, в период роста DeFi эмитенты USDC раньше конкурентов увидели грандиозный потенциал децентрализованной торговли. В 2020-2021 годах USDC стал основным средством расчета на платформах DeFi, на время потеснив своего главного конкурента – USDT.

Обеспечение USDC, пожалуй, можно считать самым надежным в отрасли. Как в июле показала проверка крупной аудиторской фирмы Grant Thornton, токены USDC полностью обеспечены банковскими депозитами и государственными облигациями США.

BUSD – Binance

Стейблкоин крупнейшей в мире криптовалютной биржи прочно удерживает третье место с капитализацией немного выше $21 млрд. Все токены обращаются на BNB Chain, собственном блокчейне Binance.

BUSD очень активно торгуется на Binance, причем в торговых парах с ним трейдеры получают льготы по торговым комиссиям, вплоть до их обнуления. Также BUSD – основной шлюз в фиат для приложений на основе BNB Chain. Он почти не выходит за пределы экосистемы Binance, однако широко принимается обменниками и P2P-трейдерами.

GUSD – Gemini

Биржа братьев Кэмерона и Тайлера Винклвосс (Cameron, Tyler Winklevoss) долго не заводила собственного стейблкоина, и до сих пор не особенно стремится расширять его использование. Изначально регулируемая в юрисдикции США, Gemini консервативна и нацелена в основном на крупных инвесторов и компании, которые предпочитают вести операции через банковские счета.

Капитализация GUSD растет медленно. Токен был запущен в 2019 году, но только через два года она превысила $100 млн. Очевидно, и сейчас для нужд биржи хватает текущей капитализации в $300 млн, что почти в 230 раз меньше по сравнению с USDT. Токен мало торгуется за пределами биржи, хотя и доступен в некоторых обменниках. Но сейчас Gemini начинает продвигаться на рынок DeFi.

HUSD – Huobi

Самый молодой из биржевых стейблкоинов, запущен только в 2020 году. В прошлом представитель китайской «большой тройки», Huobi пережила изгнание из Китая и другие потрясения, связанные со сменой юрисдикции. Поэтому у биржи были другие приоритеты, и доллар стал для нее основной валютой торговли позже, чем у конкурентов. Пассивная «кубышка» начала складываться совсем недавно.

Сейчас капитализация HUSD достигает всего $160 млн. Сумма солидная, но полностью теряется на фоне лидеров. Вне экосистемы Huobi на централизованных биржах токен не торгуется, однако присутствует на некоторых DEX.

Небиржевые стейблкоины

Стейблкоины принадлежат не только криптовалютным биржам. Однако даже суммарная капитализация всех небиржевых стейблкоинов едва превышает $10 млрд, поэтому они слабо влияют на рынок и здесь рассматриваются только для полноты картины. Тем более, что многие из них также централизованы. Здесь они приводятся в порядке убывания капитализации, а не децентрализации.

DAI. Просто DAI

DAI, поддерживаемый одноименной некоммерческой организацией – единственный алгоритмический стейблкоин с капитализацией выше $1 млрд. Сейчас она близка к $7 млрд. DAI единственный в категории, переживший уже несколько кризисов. Он основан на цене эфира, который до недавнего времени показывал достаточную для работы алгоритма стабильность.

Однако не стоит забывать, что во время «коронакризиса» 2020 года курс DAI потерял стабильность и скакал на десятки процентов, вызывая ликвидации в сервисах DeFi –тогда еще менее массовых, чем годом позже. Это одна из причин, почему децентрализованный стейблкоин так и не стал основой децентрализованной торговли. Впрочем, в те дни даже за нефтяные фьючерсы продавцы доплачивали покупателям.

DAI действительно децентрализованный стейблкоин, за что ему в известных пределах прощается даже волатильность. Обеспечение DAI в ETH находится в руках пользователей, которые в любой момент могут забрать его через смарт-контракт. Однако быстрое и сильное обрушение курса ETH (на 60-70%) может привести к полной ликвидации DAI и потере депозитов владельцев токенов.

USDP – Paxful

Токен американского инвестиционного фонда Paxful Trust, также известного созданием первого стейблкоина, привязанного к золоту. Трейдинговая и платежная компания Paxful зарегистрирована в Нью-Йорке и получила от регулятора штата нашумевшую несколько лет назад лицензию BitLicense.

PAX Dollar во многом схож с USDC, и обеспечен исключительно долларами и гособлигациями США. Однако Paxful не смог дорастить свой стеблкоин до масштабов конкурента – сейчас его капитализация составляет около $950 млн. Токен выпущен на блокчейне Эфириума и торгуется на многих биржах, но завоевать популярность так и не смог. На платформах DeFi PAX Dollar отсутствует.

TUSD – TrustToken

Уникальный в своем роде стейблкоин выпускается фондом TrustToken. Фонд занимается токенизацией реальных активов, в том числе управлением токенизированной недвижимостью, а также ведет операции с криптовалютами. TUSD был запущен в 2018 году для «узкого круга инвесторов». На начало октября 2022 года в обороте находятся TUSD на $885 млн. На пиках в феврале 2022 года его капитализация достигала $1.5 млрд, но последние полгода показатель продолжает снижаться.

Не вызывает доверия тот факт, что в мае 2021 года, когда цены криптовалют были на исторических максимумах, капитализация TUSD подпрыгнула в четыре раза – с $320 млн до $1.3 млрд. Если эти токены пошли на покупку криптовалют и были выпущены без полного обеспечения, то у Trust Token рано или поздно могут проявиться финансовые проблемы.

USDD – Tron

Алгоритмический стейблкоин, созданный по примеру DAI, но базируется на блокчейне и монете Tron (TRX). Этот токен выпущен «некоммерческой» организацией Tron Foundation. Торгуется на Poloniex, Huobi и еще нескольких небольших биржах и DEX. Однако, его дневной оборот по всем биржам немного выше $100 млн. Как и другие алгоритмические стейблкоины, USDD подвержен риску волатильности.

Несмотря на свою короткую историю – менее полугода – он уже набрал капитализацию в $778 млн. Причем большая ее часть была создана за первый месяц. Это значит, что большая часть токенов могла быть выпущена на средства бирж или других крупных инвесторов.

USDN – Waves

Neutrino – еще один алгоритмический стейблкоин, выпущенный компанией Waves Enterprise, разработчиком одноименного блокчейна. Основная функция USDN – обеспечение ликвидности на собственной частично децентрализованной бирже Waves Exchange. Присутствует еще на нескольких децентрализованных биржах. Текущая капитализация токена – около $660 млн, но обороты очень малы и составляют несколько миллионов долларов в сутки.

Стейблкоин как форма облигации

В обычных условиях стейблкоин в некотором смысле похож на корпоративную облигацию. Он выпускается для повышения ликвидности на платформе эмитента, и покупатели токенов вносят за них «реальные» доллары, получая взамен виртуальное обязательство, которое можно предъявить к погашению.

Прямой выплаты процентов за владение стейблкоинами нет, однако многие биржи, например, Binance, предлагают выплату процентов за хранение стейблкоинов на специальном депозитном счете. Также можно получать пассивный доход через платформы DeFi.

Авторитетного рейтинга надежности стейблкоинов не существует – для такого молодого рынка необходимость в подобном инструменте еще не пришла. В оценке степени доверия к стейблкоину стоит принимать в расчет и такой нематериальный фактор, как репутация.

Для криптовалютного рынка USDT и USDC стали своего рода «резервными валютами», как доллар и евро. В отличие от большинства других стейблкоинов, они торгуются практически везде, где есть криптовалюты. Другие стейблкоины, за исключением DAI, распространены гораздо меньше. Даже третий по капитализации BUSD мало где применяется, кроме самой Binance.

Более популярные и ликвидные стейблкоины проще реализовать на вторичном рынке даже в период кризиса. А более высокая степень доверия снижает вероятность паники у крупных держателей с требованием прямого и немедленного погашения токенов с выплатой долларов из резервного депозита. Эмитенты мелких стейблкоинов рискуют очень быстро лишиться резервов, а при неполном резервировании – даже столкнуться с дефолтом.

Стейблкоин как «подушка безопасности» для эмитента

В период начинающегося кризиса в мировой экономике, уже обрушившего и криптовалютный рынок, обеспечение стейблкоинов становится резервным фондом своих материнских компаний. А заодно и поможет укрепить финансовую устойчивость эмитента на пиках кризиса.

Банковские или другие депозиты, стоящие за обеспечением стейблкоинов – это «кубышка» в чистом виде, как минимум для регулируемых компаний. Чтобы поддерживать все выпущенные токены с обеспечением 1:1, эмитент не имеет права выводить резервы или оборачивать их на рынке в операциях с рисковыми активами, не погасив соответствующего количества токенов. А эта операция сразу отображается в блокчейне.

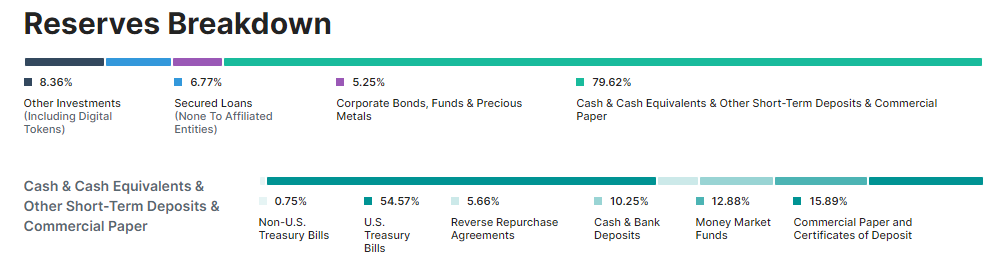

Однако эмитент может на свое усмотрение распределить обеспечение своего токена, поскольку законов об обеспечении стейблкоинов еще не приняла ни одна страна. Рассмотрим это на примере Tether, который представил раскладку своих резервов непосредственно на сайте:

На диаграмме видно, что только 10.25% резервов находятся в наличных деньгах и банковских депозитах. В остальном это:

-

54.57% – гособлигации США;

-

0.75% – гособлигации других стран;

-

15.89% – корпоративные векселя и сертификаты;

-

12.88% – инструменты денежного рынка;

-

6.77% – обеспеченные кредиты;

-

5.66% – соглашения об обратном выкупе;

-

5.25% – корпоративные облигации, акции фондов и сертификаты на драгоценные металлы.

-

8.36% – другие инвестиционные инструменты, в том числе криптоактивы.

В целом можно сказать, что около 80% обеспечения USDT находятся в надежных и высоколиквидных активах. Умение Bitfinex вести дела, пусть иногда сомнительными средствами, и зарабатывать миллиарды долларов в год, подтверждено аудиторами. За десять лет существования биржа сколотила резервы, которым могут позавидовать крупнейшие корпорации.

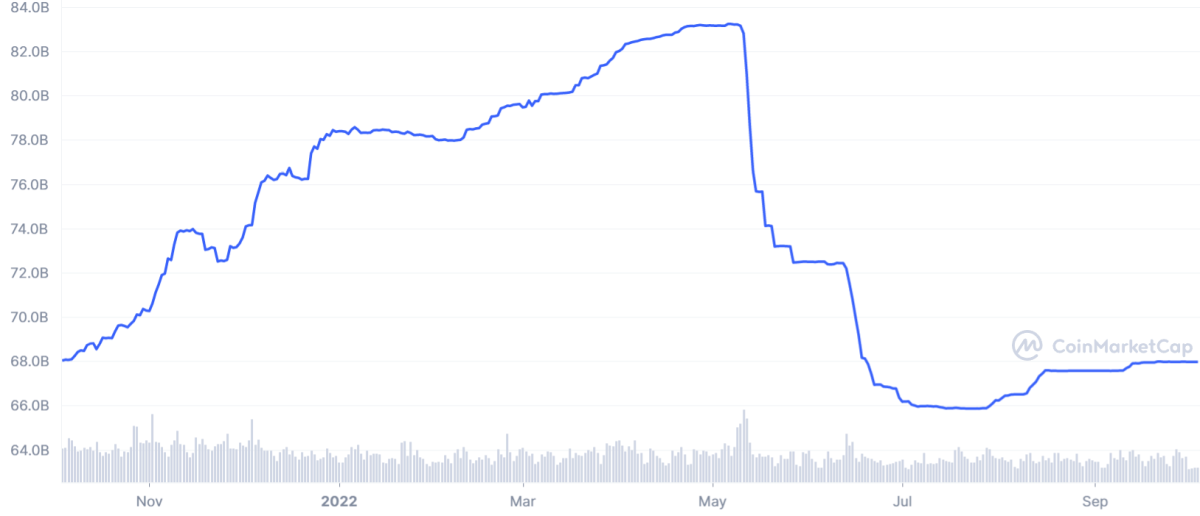

В 2022 году концепция «антикризисной подушки безопасности» уже начала получать реальное подтверждение. Как правило, капитализация стейблкоинов постоянно растет с небольшими коррекциями. Но если взглянуть на графики USDT, USDC и еще некоторых стейблкоинов, можно увидеть, что в течение года их капитализация заметно снизилась. Это означает вывод из оборота токенов, а следовательно – вывод крупных сумм из резервов.

Капитализация USDT в июле и августе двумя крупными скачками уменьшилась на $15 млрд, то есть почти на 20%:

Такое падение в преддверии аудита можно обосновать погашением «лишних» токенов, выпущенных без обеспечения. Но аналогичное поведение демонстрируют и другие стейблкоины.

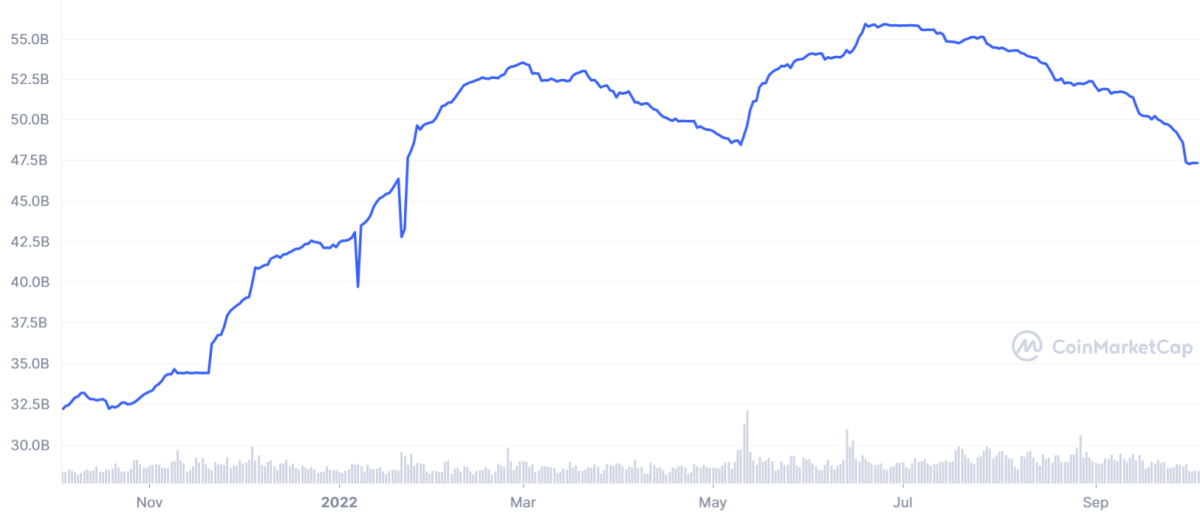

Похожая ситуация сложилась и с USDC. Его капитализация начала падать в июле, и за три месяца снизилась примерно на 10% ($5 млрд).

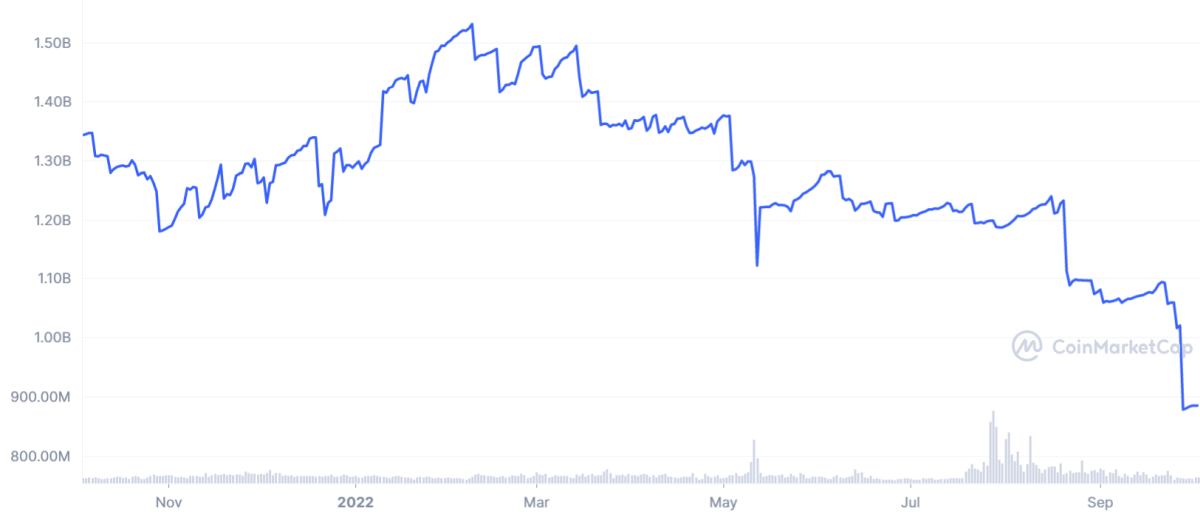

Падение с февраля показывает и True USD:

Почти все остальные централизованные стейблкоины показывают рост или крайне незначительные изменения капитализации. Два лидирующих на рынке эмитента и примкнувший к ним Trust Token уже начали использовать «подушку безопасности» для покупки других активов, погашения долгов или развития бизнеса. Пока незначительное падение капитализации еще не говорит о снижении финансовой стабильности Tether/Bitfinex и Circle/Coinbase, но на него стоит обратить внимание и отслеживать дальнейшую динамику.

Разумно ли держать деньги в стейблкоинах во время кризиса

Итак, сделаем общие выводы из вышеизложенного о том, на что могут рассчитывать владельцы стейблкоинов, а на что не стоит надеяться:

-

Стейблкоины полностью или частично управляются эмитентом через базовые смарт-контракты на всех блокчейнах присутствия токена. Эмитент может как полностью остановить работу смарт-контракта, так и заблокировать обработку транзакций с определенных адресов. Конфисковать токены с чужих адресов он не может.

-

Эмитент стейблкоина не гарантирует безопасность токенов в кошельках владельцев. Он никак не поможет вернуть украденные или переведенные по ошибке токены.

-

Токенизированные доллары можно положить под проценты – чаще всего на бирже эмитента или на платформах DeFi. Повышенный риск компенсируется более высокой доходностью, недоступной по долларовым депозитам в банках.

-

Стейблкоины, как бессрочные облигации (без даты погашения), имеют фиксированный номинал и торгуются на вторичном рынке, но крупную сумму можно погасить напрямую у эмитента. Стейблкоины теряют привязку к базовому активу при наличии проблем у эмитента, а также во время масштабных рыночных катаклизмов.

-

При банкротстве эмитента обеспечение стейблкоинов добавится в общую сумму ликвидационных активов, и владельцы токенов вправе требовать свою долю возмещения, но возможность получения компенсации зависит от юрисдикции и прозрачности работы эмитента, особенно в части аудита резервов. Более надежны стейблкоины регулируемых компаний, так как токены офшорных эмитентов могут просто «сгореть».

Теперь взглянем на эмитента стейблкоина как на корпорацию. Ведь некоторые эмитенты даже торгуются на фондовых биржах и ведут публичную отчетность. В частности, в юрисдикции США находятся Coinbase (Nasdaq:COIN, капитализация $16.2 млрд), Circle (вскоре выйдет на NYSE через поглощение под тикером CRCL) и Gemini (планирует IPO, но пока остается в форме LLC).

Капитализация стейблкоина фактически отображает размер «подушки безопасности» своего эмитента в фиатной валюте. Разумеется, в стейблкоин заложены не все свободные средства на балансе компании, а криптовалютные резервы там могут участвовать только в небольшой доле и не у всех эмитентов. И все же, это прозрачный и легко оцениваемый фактор финансовой стабильности эмитента – при наличии периодического независимого аудита резервов.

Биржа, выпустившая токены на миллиарды, в кризис будет более устойчивой, чем та, у которой такой подушки нет или она находится в полном распоряжении владельцев биржи. Постепенный вывод токенов из оборота временно снизит ликвидность на бирже, но может обеспечить ее устойчивость и кредитоспособность на годы. Но даже для крупного проекта кажущаяся стабильность может неожиданно исчезнуть в любой момент – в памяти криптовалютных инвесторов надолго останется неожиданный крах проекта Terra и его стейблкоина UST.

Для частного инвестора хранение денег в стейблкоинах в условиях рыночной нестабильности представляет собой дополнительный фактор риска через рост вероятности дефолта эмитента. Фиатные валюты, в частности доллар, входят в цикл высокой инфляции, и стейблкоины будут обесцениваться вместе с ними. Более высокие проценты по депозитам в стейблкоинах только частично компенсируют эти риски. Поэтому для долгосрочного хранения стоит вывести деньги из стейблкоинов в фиат или криптовалюты – смотря чему вы больше доверяете.

Стоит ли инвестировать в

Спрос на виртуальную недвижимость продолжает бить рекорды, она уже перестала быть новой игрушкой обеспеченных гиков. НоСтоит ли сегодня покупать биткоин

Сейчас, когда выбор криптовалют очень обширен, начинающие инвесторы мучаются вопросом: Брать или не брать биткоин?Российский майнинг на грани краха:

Падение биткоина отрицательно сказалось на всех отраслях криптоиндустрии. Ситуацию усугубляет и укрепление рубля поПерспективные блокчейны

Пожалуй, самый крупный (за исключением Bitcoin) блокчейн-проект в мире, Ethereum пользуется спросом у юридических иСтанет ли биткоин резервной

Биткоин стал резервным активом для криптовалюты UST сети блокчейна Terra. Что это предвещает для рынка стейблкоинов сУчимся читать смарт контракты и

Оглавление 1 Основы мира DeFi 2 Интерфейс ERC 20/BEP 20 как основа контракта токена, разбор функций контракта 3 Что Курс криптовалют

Курс криптовалют

BTC BTC |

44089.41  |

ETH ETH |

2276.99  |

EOS EOS |

0.738  |

XRP XRP |

0.6296  |

LTC LTC |

73.95  |

Актуальность 2023-12-06 13:55:06

Динамика курсов валют