«Настоящее казино». Как не потерять деньги на IDO

Даже опытным инвесторам порой тяжело понять, в какой из множества молодых криптопроектов стоит вкладывать деньги. Объясняем, какую доходность могут принести монеты стартапов, и где проходят сборы ликвидности

Инвестиционный аналитик BLOCK4BLOCK Виктор Федякин рассказал про доходность молодых криптопроектов и сравнил популярные площадки для сбора ликвидности.

Привлечение капитала в компании от широкого круга инвесторов — важнейший механизм для создания новых бизнесов в современной экономике. Рынок криптоактивов не является исключением и имеет собственные форматы, схожие с моделью IPO.

Практически всем, кто сталкивался с криптовалютами, известно, что такое ICO и что произошло с этим рынком в 2018-м году. По факту рынок ICO мертв после пузыря 2018-го года, впоследствии SEC жестко их ограничил. Статистика гласит, что порядка 90% ICO по итогу провалились.

Но, пройдя через криптозиму, рынок не избавился от природной необходимости в притоке ликвидности в зарождающиеся проекты, с этого и началась новая эпоха IDO и лаунчпадов.

IDO (Initial Decentralized Offering) — первичное децентрализованное предложение, процесс при котором токен молодого проекта выходит на децентрализованную биржу. Лаунчпад (Launchpad) — платформа, на которой проекты собирают ликвидность от инвесторов перед выходом на биржу.

Для участия в IDO какого-либо проекта, вам, как и в случае с IPO, потребуется получить аллокацию на покупку токенов по низкой цене до их выхода в свободный рынок. Здесь и кроется основная прибыль инвестора. Так называемых лаунчпадов уже достаточно много — более 70 платформ, по состоянию на сегодняшний день через них привлечено почти $1 млрд, а средний прирост инвестиций на пике составлял 25х, звучит заманчиво, но не всё так просто, как может показаться.

Мы решили взглянуть на 4 крупнейших лаунчпада и проанализировать их исторические метрики, основанные на данных Cryptorank. Действительно ли инвестиции во все проекты, собирающие финансирование на платформах, так легко окупаются и показывают удивительные доходности?

Несмотря на популярность этих четырех площадок, мы сразу можем заметить, что по отдельности на каждой платформе собираются далеко не сотни миллионов долларов, как изначально могло бы показаться. В среднем по площадкам, каждый проект собирает порядка $261 тыс. Что касается доходности, то, как видите, никаких баснословных «иксов» нет. Средняя доходность TGE по 4-м платформам составила 5%. TGE (Token Generation Event) — событие, в ходе которого токены проектов выпускаются и распределяются среди инвесторов. По сути, это доходность с момента листинга проекта. В данном материале мы приводим цифры по состоянию начало июня, когда Bitcoin торговался выше $30 тыс. и рынок не был в столь подавленном состоянии, как сегодня.

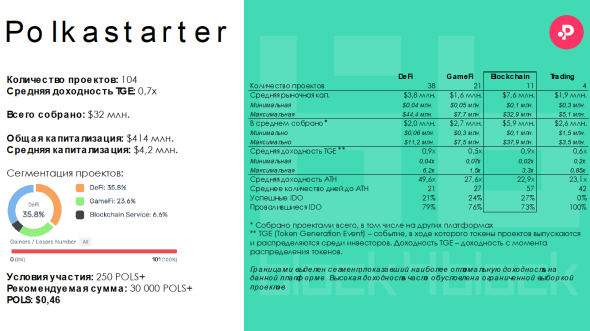

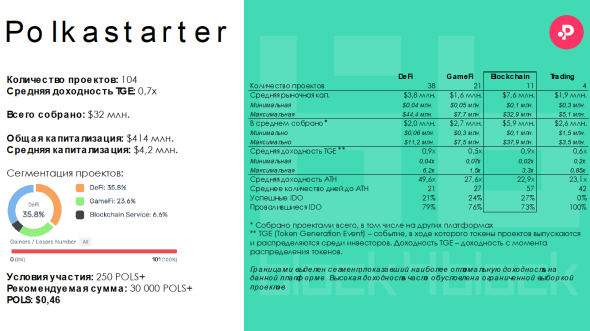

Предлагаем рассмотреть детальнее один из самых популярных лаунчпадов — Polkastarter.

Как можно понять из левой части слайда, наибольшее количество проектов, собиравших средства на Polkastarter, относятся к категории DeFi. Всего на платформе было размещено 38 DeFi проектов, из них лишь 21% по итогу не опустились ниже цены размещения. Также следует обратить внимание на показатели, связанные с ценой токена на исторических максимумах (ATH). Действительно, если вы в среднем держали бы токен размещающегося на Polkastarter DeFi проекта 21 день, то могли бы надеяться на доходность до 4900%, но с учетом процента «выживаемости» проектов, это было бы самым настоящим казино без каких-либо шансов на фундаментальный прогноз.

Самым оптимальным сегментом IDO на Polkastarter оказались проекты, обслуживающие инфраструктуру блокчейна. Они показали меньшую доходность по практически всем параметрам, однако при более ограниченной выборке в 11 проектов, 27% проектов торговались выше цены размещения по состоянию на начало июня, что является наилучшим результатом по всем сегментам платформы.

У IDO есть аналог в лице IEO (Initial Exchange Offering) — первичное биржевое предложение, когда проекты размещаются на централизованных биржах вроде Binance или Bybit. Мы обязательно проанализируем лаунчпады бирж, проводящих IEO, там однозначно есть на что посмотреть, так как биржи достаточно серьезно подходят к вопросу качества размещаемых проектов.

Каков вывод? С момента взрыва «пузыря» ICO прошло 4 года, 2 из которых оказались очень «депрессивными» для криптоиндустрии. В среднем, по 4 крупнейшим лаунчпадам, 73% всех проектов сегодня торгуются ниже цены размещения. Таким образом, участие в размещениях проектов на лаунчпадах для долгосрочных инвесторов кажется плохой идеей, лаунчпады можно рассматривать как часть рискованного портфеля и продавать токены проектов на очень коротком горизонте после их выхода в рынок. Также следует быть предельно аккуратным при покупке токенов проектов, которые относительно недавно «вышли» из лаунчпада, вы рискуете оказаться с токеном, относящимся к тем самым 73%.

Инвестиционный аналитик BLOCK4BLOCK Виктор Федякин рассказал про доходность молодых криптопроектов и сравнил популярные площадки для сбора ликвидности.

Привлечение капитала в компании от широкого круга инвесторов — важнейший механизм для создания новых бизнесов в современной экономике. Рынок криптоактивов не является исключением и имеет собственные форматы, схожие с моделью IPO.

Практически всем, кто сталкивался с криптовалютами, известно, что такое ICO и что произошло с этим рынком в 2018-м году. По факту рынок ICO мертв после пузыря 2018-го года, впоследствии SEC жестко их ограничил. Статистика гласит, что порядка 90% ICO по итогу провалились.

Но, пройдя через криптозиму, рынок не избавился от природной необходимости в притоке ликвидности в зарождающиеся проекты, с этого и началась новая эпоха IDO и лаунчпадов.

IDO (Initial Decentralized Offering) — первичное децентрализованное предложение, процесс при котором токен молодого проекта выходит на децентрализованную биржу. Лаунчпад (Launchpad) — платформа, на которой проекты собирают ликвидность от инвесторов перед выходом на биржу.

Для участия в IDO какого-либо проекта, вам, как и в случае с IPO, потребуется получить аллокацию на покупку токенов по низкой цене до их выхода в свободный рынок. Здесь и кроется основная прибыль инвестора. Так называемых лаунчпадов уже достаточно много — более 70 платформ, по состоянию на сегодняшний день через них привлечено почти $1 млрд, а средний прирост инвестиций на пике составлял 25х, звучит заманчиво, но не всё так просто, как может показаться.

Мы решили взглянуть на 4 крупнейших лаунчпада и проанализировать их исторические метрики, основанные на данных Cryptorank. Действительно ли инвестиции во все проекты, собирающие финансирование на платформах, так легко окупаются и показывают удивительные доходности?

Несмотря на популярность этих четырех площадок, мы сразу можем заметить, что по отдельности на каждой платформе собираются далеко не сотни миллионов долларов, как изначально могло бы показаться. В среднем по площадкам, каждый проект собирает порядка $261 тыс. Что касается доходности, то, как видите, никаких баснословных «иксов» нет. Средняя доходность TGE по 4-м платформам составила 5%. TGE (Token Generation Event) — событие, в ходе которого токены проектов выпускаются и распределяются среди инвесторов. По сути, это доходность с момента листинга проекта. В данном материале мы приводим цифры по состоянию начало июня, когда Bitcoin торговался выше $30 тыс. и рынок не был в столь подавленном состоянии, как сегодня.

Предлагаем рассмотреть детальнее один из самых популярных лаунчпадов — Polkastarter.

Как можно понять из левой части слайда, наибольшее количество проектов, собиравших средства на Polkastarter, относятся к категории DeFi. Всего на платформе было размещено 38 DeFi проектов, из них лишь 21% по итогу не опустились ниже цены размещения. Также следует обратить внимание на показатели, связанные с ценой токена на исторических максимумах (ATH). Действительно, если вы в среднем держали бы токен размещающегося на Polkastarter DeFi проекта 21 день, то могли бы надеяться на доходность до 4900%, но с учетом процента «выживаемости» проектов, это было бы самым настоящим казино без каких-либо шансов на фундаментальный прогноз.

Самым оптимальным сегментом IDO на Polkastarter оказались проекты, обслуживающие инфраструктуру блокчейна. Они показали меньшую доходность по практически всем параметрам, однако при более ограниченной выборке в 11 проектов, 27% проектов торговались выше цены размещения по состоянию на начало июня, что является наилучшим результатом по всем сегментам платформы.

У IDO есть аналог в лице IEO (Initial Exchange Offering) — первичное биржевое предложение, когда проекты размещаются на централизованных биржах вроде Binance или Bybit. Мы обязательно проанализируем лаунчпады бирж, проводящих IEO, там однозначно есть на что посмотреть, так как биржи достаточно серьезно подходят к вопросу качества размещаемых проектов.

Каков вывод? С момента взрыва «пузыря» ICO прошло 4 года, 2 из которых оказались очень «депрессивными» для криптоиндустрии. В среднем, по 4 крупнейшим лаунчпадам, 73% всех проектов сегодня торгуются ниже цены размещения. Таким образом, участие в размещениях проектов на лаунчпадах для долгосрочных инвесторов кажется плохой идеей, лаунчпады можно рассматривать как часть рискованного портфеля и продавать токены проектов на очень коротком горизонте после их выхода в рынок. Также следует быть предельно аккуратным при покупке токенов проектов, которые относительно недавно «вышли» из лаунчпада, вы рискуете оказаться с токеном, относящимся к тем самым 73%.

Без биткоина и Ethereum. Какие

Инвестиционный аналитик BLOCK4BLOCK Виктор Федякин оценил различные сферы крипторынка и рассказал, какие из нихАнтон Эльстон: технологии

Предлагаем вашему вниманию интервью с IT-предпринимателем Антоном Эльстоном, CEO метавселенной DEXART, сооснователем иПерспективные блокчейны

Пожалуй, самый крупный (за исключением Bitcoin) блокчейн-проект в мире, Ethereum пользуется спросом у юридических иCODI Finance объявляет о запуске

Содержание Что такое CODI Finance? 1. Codi Finance IDO 2. CODI NFT Marketplace: Частная продажа CODI Премьер-протоколНовости IDO: как изменился рынок

Лаунчпады и децентрализованные биржи продолжают активно проводить токенсейлы. Их доходность падает, однако многиеМайнинговое побоище: как

Каждый майнер помнит времена, когда ферма на шесть видеокарт от Nvidia приносила по 1 ETH в день. То было время прямо Курс криптовалют

Курс криптовалют BTC BTC |

97732  |

ETH ETH |

3311.79  |

EOS EOS |

0.6695  |

XRP XRP |

1.131  |

LTC LTC |

90.78  |

Актуальность 2024-11-21 15:50:05

Динамика курсов валют