Что не так с резервами Tether — USDT?

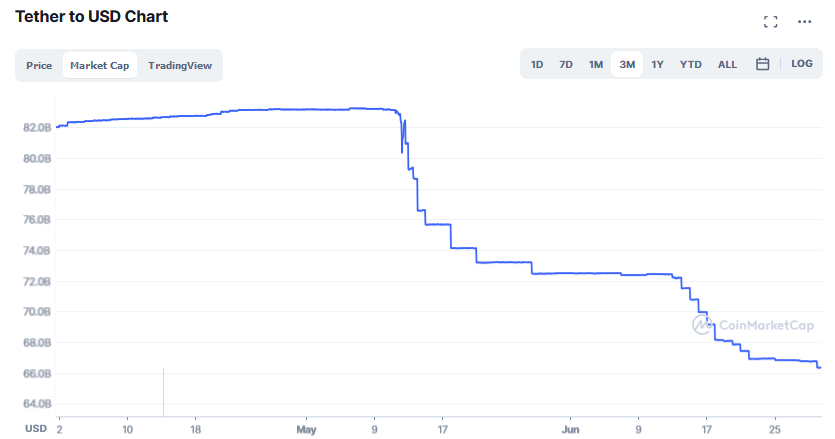

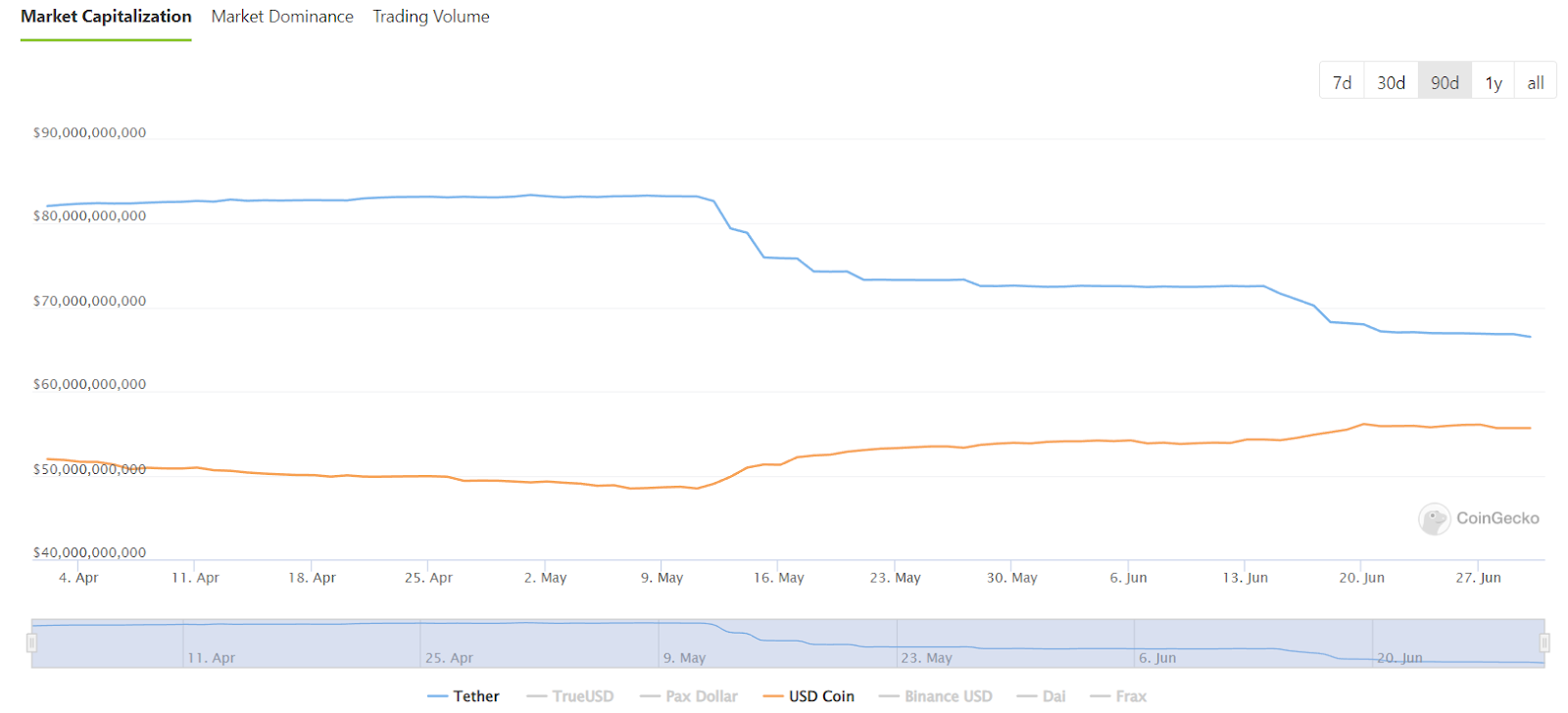

Сомнения в достаточности резервов Tether для обеспечения обращения USDT высказывались давно. После майского краха алгоритмического стейблкоина UST эти опасения многократно усилились, что привело к беспрецедентному снижению капитализации крупнейшей стабильной монеты, привязанной к доллару США. За прошедшие неполных два месяца со дня, когда UST начал терять свою привязку к доллару США, капитализация USDT снизилась на 20% с 83 миллиардов долларов США до 66 миллиардов долларов США.

Что такое USDT

USDT — это традиционная стабильная монета, привязанная 1 к 1 к доллару США, выпуск которой обеспечен резервами в долларах США. Эмитентом этого стейблкоина является Tether — гонконгская компания.

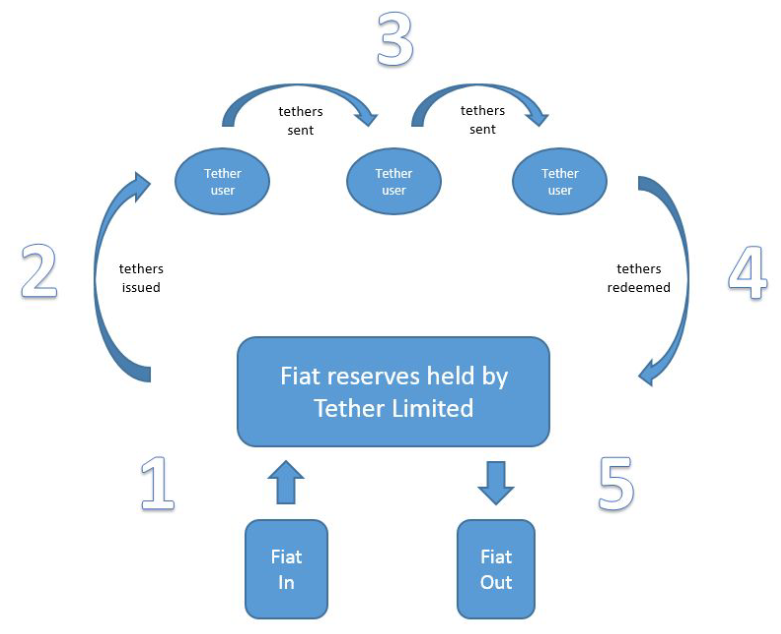

Согласно whitepaper (белой книге) Tether процесс выпуска и обращения USDT состоит из пяти шагов.

Первый шаг. Институциональные инвесторы вносят на банковский счет Tether сумму в долларах США для обеспечения резервов эмиссии USDT.

Второй шаг. Tether переводит на криптовалютные кошельки инвесторов сумму в USDT в соотношении 1 к 1 к сумме внесенных резервов в долларах США. USDT чеканятся.

Третий шаг. Выпущенные USDT обращаются между пользователями и биржами.

Четвертый шаг. Институциональные инвесторы могут вернуть USDT на криптовалютный кошелек Tether для получения внесенных ранее в резервы долларов США. Внесенные USDT сжигаются.

Пятый шаг. Инвесторы получают доллары США взамен внесенных на четвертом шаге USDT.

На первый взгляд система проста и жизнеспособна. Tether зарабатывает на комиссиях, которые взимаются с операций с участием USDT. Резервы обеспечивают стабильность и надежность всей системы. Арбитражеры выравнивают курс и поддерживают привязку к доллару США.

Держать многомиллиардные резервы в виде остатков на долларовом счете невыгодно. Куда прибыльнее вложить их в ценные бумаги — облигации и акции, и разместить их на банковских депозитах.

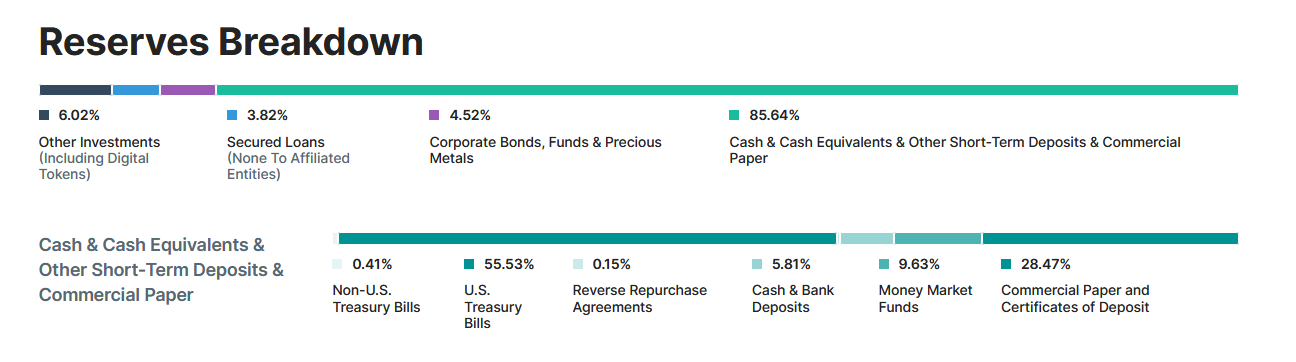

Согласно сведениям, размещенным на сайте Tether часть резервов (28,47%) размещена в коммерческих ценных бумагах, а более половины в долговых инструментах США.

За последние полгода стоимость как государственных облигаций США, так и коммерческих ценных бумаг (акций и облигаций) снизилась. В какие именно бумаги были вложены резервы Tether и какие могут быть потери не раскрывается. Кроме того, крупнейшие дилеры, обслуживающие государственный долг США в один голос заявляют, что никогда не работали с Tether. Также есть сомнения в надежности и устойчивости гонконгского банка, в котором хранятся резервы Tether.

Кроме всего перечисленного недоверие инвесторов вызывает и тот факт, то Tether ни разу не проводила независимый аудит своих резервов. На сайте Tether один раз в квартал публикуется трехстраничный отчет независимой бухгалтерской компании, который подтверждает, что резервов достаточно для обеспечения стабильной монеты. При этом в отчете не раскрывается в каких инструментах размещены резервы.

Наличие множества вопросов, которые остаются без ответов, а также возрастающие опасения инвесторов привели к оттоку USDT из обращения. Институциональные инвесторы начали предъявляться свои USDT к погашению и забирать резервы в долларах США.

Таким образом, доля “плохих” резервов на балансе Tether продолжает расти, так как для выплат используются ликвидные средства, размещенные в безрисковых активах — на счетах и депозитах. Это вызывает еще большее беспокойство, так как оставшиеся инвесторы понимают, что “хороших” активов остается все меньше. Это провоцирует еще большее стремление к оттоку и спираль закручивается.

Позиция Tether

Согласно публикациям в СМИ, стейблкоин от Tether становится целью для хедж-фондов, которые стремятся избавиться от USDT. Утверждается, что этот процесс длится уже как минимум в течении года. А после краха UST он принял масштабные размеры.

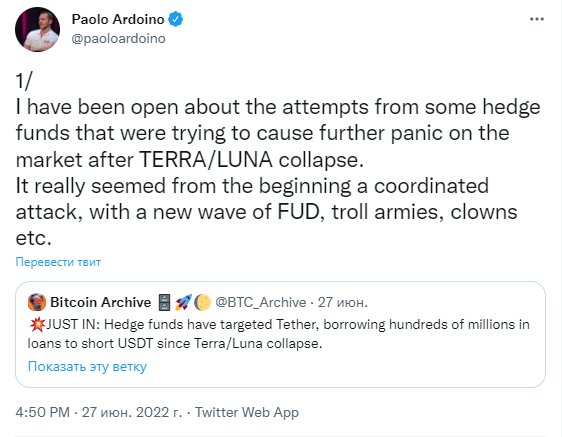

CTO Tether Paolo Ardoino подтвердил, что группа хедж-фондов пыталась отвязать USDT от доллара США на фоне паники вокруг LUNA/UST. По его словам, атакующие использовали бессрочные фьючерсы, продавали USDT на споте и нарушали баланс в DeFi пулах. Ardonio утверждает, что стейблкоин Tether обеспечен более, чем на 100%, а за 48 часов атаки Tether обменяли USDT на $7 млрд (10% активов), при этом за месяц обменяли USDT на $16 млрд (19% активов), доказав надежность стабильной монеты. Также представитель Tether заявил, что Tether планирует полностью отказаться от корпоративных бумаг в своем портфеле и перейти на госдолг.

Паоло Ардоино добавил:

«С самого начала это действительно казалось скоординированной атакой, с новой волной FUD (негатива), армиями троллей и т. д.».

Отсутствие прозрачности в отношении резервов, а также отсутствие аудиторской проверки, продолжают оказывать давление на USDT. В мире криптовалют многое зависит от доверия пользователей. Если доверие будет утрачено, то вернуть его уже может не хватить времени и возможностей.

В то время как Tether теряет свои позиции, его ближайший конкурент USDC наращивает их. И хотя USDC также не раскрывает состав своих резервов, этот стейблкоин пользуется гораздо большим доверием инвесторов, так как выпустившие его компании Circle и Coinbase, зарегистрированы в США. Считается, что они находятся под финансовым контролем регулятора ФРС, и не vkuen размещать свои резервы в сомнительные активы.

С начала мая капитализация USDC выросла на 7 миллиардов долларов США, сократив за два месяца разрыв с USDT с 35 миллиардов долларов США до 11 миллиардов долларов США.

Автор: Эльвир, аналитик Freedman Сlub Crypto News

Предотвратит ли «чрезмерное

Несколько дней назад Tron DAO опубликовала отчет об обеспечении USDD. Джастин Сан заявлял, что его алгоритмическийКак обвал UST повлиял на

Стабильные монеты привлекают инвесторов сочетанием надежности фиатных денег и удобством цифровых. Эксперты объяснили,Terra LUNA и UST: От стабильности

Эффект от краха проекта Terraform Labs привел к массовой панике инвесторов и падению криптовалютного рынка, чтоТеории заговора вокруг LUNA и UST

Крупнейший в истории крах криптовалюты привлекает теории заговоров. Terra (LUNA) рухнула более чем на 99 % в мае 2022Как выбрать лучший стейблкоин?

После изучения основных моментов, связанных со стейблкоинами, рассмотрим некоторые из самых популярных и попробуемРейтинг из топ-50 блокчейнов по

Популярный журнал Forbes составил рейтинг ТОП-50 блокчейнов, получивших применение в разных сферах жизнедеятельности Курс криптовалют

Курс криптовалют

BTC BTC |

43997.66  |

ETH ETH |

2274.85  |

EOS EOS |

0.737  |

XRP XRP |

0.6331  |

LTC LTC |

73.97  |

Актуальность 2023-12-06 13:15:06

Динамика курсов валют